دورة التداول: ماذا يحدث بعد أن تقوم بوضع أمر سوق؟

هل تساءلت يومًا كيف تعمل الأسواق المالية فعلياً؟ ماذا يحدث في الخلفية بين شاشتك وأرضية السوق الفعلية؟

بالنسبة للمستخدم النهائي، الأمر بسيط كالنقر على بضعة أزرار لوضع أمر تداول. ومع ذلك، العملية أكثر تعقيدًا من ذلك، ووصول التكنولوجيا والمنصات الرقمية أعطاها بُعدًا آخر.

لنلقِ نظرة على دورة التداول وكيف يتحول أمر السوق الخاص بك من كونه مطلوبًا إلى مُسوى.

النقاط الرئيسية

- تشير دورة التداول إلى المراحل التي يمر بها كل أمر سوق، من طلب المركز إلى تنفيذه فعليًا.

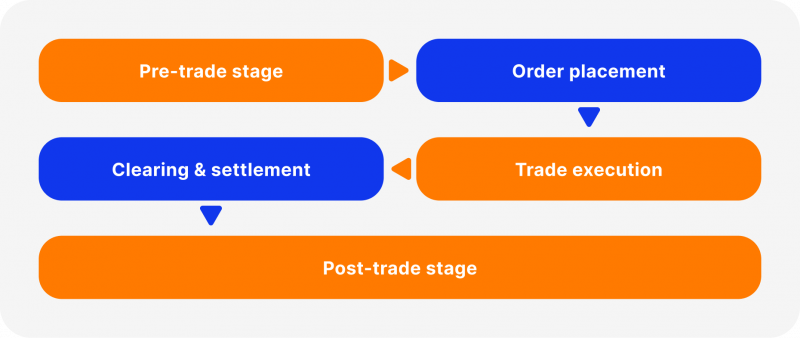

- كل أمر سوق يمر من مرحلة ما قبل التداول إلى وضع المركز، التنفيذ، المقاصة، التسوية، والتقارير.

- يؤثر صعود التكنولوجيا ونماذج الأعمال المترابطة على كل حدث من أحداث دورة التداول بشكل مختلف.

فهم دورة التداول

تشرح دورة التداول المراحل التي يمر بها كل أمر سوق مالي حتى يتم تسويته، ويمكنك رؤيته في غرفة التداول الخاصة بك.

يجمع هذا المفهوم بين العاطفة النفسية للمتداول عند قراءة المدخلات واتخاذ القرارات بشأن الأصول الاستثمارية الصحيحة وفقًا لاستراتيجيات التداول الخاصة بهم. كما يبرز التكنولوجيا المتطورة التي تحمل طلبات كل مستثمر بعد إجراء التداول، حيث تتم تسوية المعاملات ووضعها.

تتم معظم أنشطة التداول اليوم عبر الإنترنت من خلال شركات الوساطة وبرامج التداول عبر الإنترنت مثل MetaTrader وcTrader. لا يزال التداول دون اتصال موجودًا، لكن استضافة المشاركين في السوق على أرضيات السوق قد انخفضت بشكل كبير.

تطور عملية التداول

تقليديًا، كان المستثمرون والوسطاء ورجال الأعمال يجتمعون في أرضيات البورصات. كانت بورصة نيويورك، ناسداك، وأماكن أخرى تستضيف المتداولين لفحص ظروف السوق، تحليل الأسعار، توقع الاتجاهات وتنفيذ الأوامر. كانت الاتصالات تحدث من خلال التفاعلات المباشرة أو عبر الهاتف.

ومع ذلك، تحول وصول المنصات عبر الإنترنت وأنظمة التداول الإلكترونية دورة التداول إلى عملية تعتمد على الحاسوب. اليوم، يمكن لأي شخص تقريبًا إنشاء حساب والتفاعل مع السوق إما مباشرة أو من خلال الوسطاء الماليين.

هذا التطور ضخم السوق بملايين المعاملات والمشاركين الذين يمكنهم الاتصال وتنفيذ العمليات في غضون ثوانٍ. معظم منصات الوساطة عبر الإنترنت اليوم يمكنها إدارة آلاف أوامر الشراء/البيع في ثانية واحدة، مما يرفع تجربة التداول بشكل عام.

حقيقة سريعة

ظهر التداول عبر الإنترنت في أوائل التسعينيات عندما قدمت أنظمة مثل E*TRADE تقنيات التداول الإلكتروني. لاحقًا، قدمت ناسداك أول منصة تعتمد على الإنترنت في عام 1994، مما عزز نمو قدرات التداول المعتمدة على الإنترنت.

دورة حياة التداول

بالنسبة للمتداول العادي، الدخول إلى السوق يحدث بنقرتين. في الواقع، الأمر أكثر تعقيدًا لأن الأوامر يجب أن تجتاز بعض الحواجز المالية والتنظيمية والتكنولوجية. لنستكشفها.

مرحلة ما قبل التداول

في هذه المرحلة، يقرأ المتداول ويحلل مدخلات السوق، بما في ذلك حركة الأسعار، الإعلانات الاقتصادية، التحليلات الخبراء، والمعلومات الفنية والأساسية الأخرى. يختار المستثمر إما الأصول التي تتماشى مع استراتيجيات التداول الخاصة به أو يلتقط الاتجاهات ويستثمر في المنتجات المطلوبة حاليًا.

إذا كان المتداول يستخدم قدرات النسخ أو الخوارزميات، فإنه يضيف معلمات تنفيذ الأوامر التي تملي شروط دخول/خروج السوق إلى روبوتات التداول. يتضمن إعداد هذه الأنظمة مستويات وقف الخسارة وجني الأرباح، بالإضافة إلى نوع الاستثمارات التي يرغبون في الانخراط فيها.

يجب على المتداول أيضًا حساب تكاليف التداول المتوقعة، بما في ذلك فروق الأسعار والعمولات، لتقدير عائداتهم بدقة. بعد أخذ جميع الأنشطة التحليلية والتحضيرية في الاعتبار، يختار المتداول الأصل، نوع المركز وحجم اللوت.

وضع الأمر

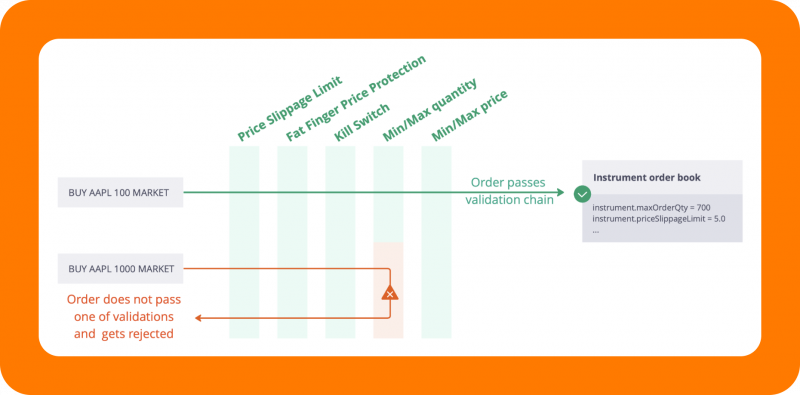

هنا، يُدخل المستثمر طلب التداول الخاص به، بما في ذلك النوع (شراء أو بيع)، حجم اللوت، القيمة الإجمالية للتداول والحدود. من هنا فصاعدًا، تتم إدارة دورة التداول من خلال إجراءات معقدة.

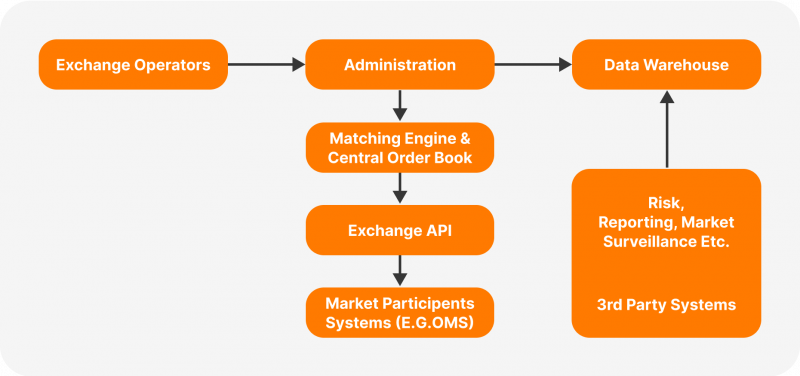

جزء حاسم من هذه المرحلة هو دفتر الأوامر، الذي يسجل جميع طلبات التداول المعلقة التي يضعها جميع المتداولين. قد يقوم محرك المطابقة بمسح نطاق واسع من دفاتر الأوامر والمجموعات المعلقة، المعروفة باسم التنقيب عن السيولة.

يدخل الأمر إلى محرك التداول الخاص بالوسيط للعثور على أمر مطابق. تستخدم العملية خوارزميات متقدمة لمسح دفاتر الأوامر، مع مراعاة السيولة، الحجم، الأسعار والسرعة. قد يستخدم النظام تقنيات دفتر الأستاذ الموزع، وحدات المعالجة المباشرة (STP)، شبكات الاتصالات الإلكترونية (ECN) أو قدرات التداول عالي التردد (HFT).

تُملى هذه استراتيجيات إعادة توجيه الأوامر من قبل الوسيط، حيث تحدد فئات الأصول، الأنواع، وحجم اللوت. على سبيل المثال، يمكن تقسيم المراكز الكبيرة إلى أوامر أصغر، كل منها يُعالج باستخدام خوارزميات مطابقة واحدة أو أكثر.

تنفيذ التداول

يتم تنفيذ المركز عندما يجد المحرك أمرًا مطابقًا. بمعنى آخر، عندما يجد النظام مشتريًا لأمر “بيع” أو بائعًا لمركز “شراء”.

تتأثر هذه المرحلة ببرنامج التداول، سواء كان ذلك من خلال وسيط أو وصول مباشر إلى السوق، مع مراعاة سرعة تنفيذ الأمر، تدفق السيولة وعمق السوق.

وفقًا لطلب المتداول، قد يتم إرسال الأمر إلى التسوية فورًا إذا تم العثور على أمر مطابق. في المقابل، تظل أوامر الحد في المجموعة المعلقة حتى يلتقي مركز مناسب بالمعايير.

في نفس الوقت، يتم النظر في أنواع مختلفة من التنفيذ، مثل تنفيذ أو إلغاء فوري وتنفيذ الكل أو الإلغاء. تملي هذه النماذج ما إذا كان الأمر يحتاج إلى تأكيد فوري على الرغم من وجود اختلافات طفيفة في الأسعار أو الانتظار حتى يتم العثور على السعر المحدد بالكامل وتنفيذه.

المقاصة والتسوية

بمجرد تأكيد الأمر، يمر عبر عملية دورة تداول معقدة، تأخذ في الاعتبار المتطلبات التنظيمية والتحقق المالي.

بيوت المقاصة هي وكلاء إدارة المخاطر الذين يجعلون التداولات “تحدث” ويضمنون سلامة المعاملة. يتلقون الأوامر المؤكدة من شركات الوساطة ويقومون بالتحقق منها مقابل القوانين المعمول بها. بمجرد مقاصة الأمر، سيظهر في برنامج التداول، وسيكون المركز رسميًا مباشرًا.

شركة الإيداع والمقاصة وشركة CME للمقاصة هي وكالات مقاصة شهيرة في الولايات المتحدة. تقوم DTCC بمقاصة الأسهم الأمريكية وأسواق رأس المال، بينما تتعامل CME مع العقود الآجلة والخيارات في السلع والفوركس.

تشمل الوسطاء الآخرين بيت المقاصة في لندن، Eurex Clearing في ألمانيا وشركة مقاصة الأوراق المالية اليابانية.

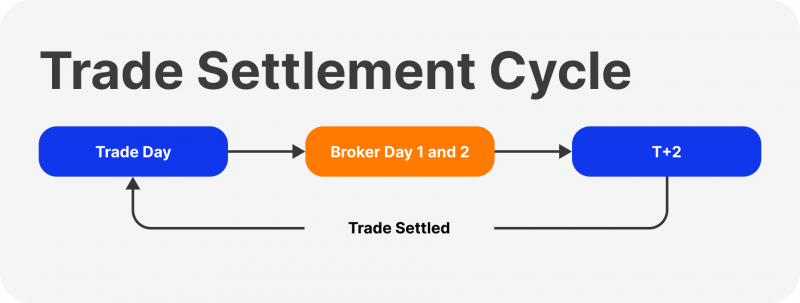

بعد ذلك، يذهب الأمر إلى التسوية، حيث يتم تبادل الأوراق المالية والأموال الأساسية. عادة، تتبع التداولات دورة تاريخ تسوية T+2. على سبيل المثال، إذا اشتريت أسهم X يوم الاثنين، سيظهر مركزك تقريبًا على الفور، لكن نقل الملكية الرسمي يحدث يوم الأربعاء.

من الجدير بالذكر أن تداول المشتقات ليس خاضعًا لدورة التسوية القياسية لأن عقود الفروقات لا تتضمن نقل ملكية الأصول.

المعالجة بعد التداول

بمجرد مقاصة وتسوية الأمر قانونيًا، يجب أن تتم الموافقة عليه عبر اللوحة، مما يضمن أن جميع أحداث دورة التداول متسقة. يجب تحديث برامج التداول، منصات الوساطة، ودفاتر الأوامر وفقًا لذلك.

تتضمن هذه المرحلة الإبلاغ تلقائيًا عن قيمة المركز، الطوابع الزمنية، وتاريخ التداول للسلطات لأغراض التدقيق والضرائب. بالإضافة إلى ذلك، يتم هنا حساب أي عمولات مرتبطة بالوسيط، رسوم الوساطة ورسوم الوسطاء.

تستخدم شركات الوساطة والمؤسسات المالية التي تعالج هذا الأمر هذه المرحلة لأرشفة المعاملة لأغراض التتبع والتدقيق.

بعبارة أخرى، المعالجة بعد التداول تتعلق بإدارة دورة التداول والإبلاغ عن تفاصيل التداول لجميع الأطراف المعنية.

العوامل التي تؤثر على عملية دورة التداول

اليوم، مع التقنيات الجديدة وعمليات الأعمال في صناعة الخدمات المالية، تتفرع هذه الدورة إلى مراحل وسيطة أكثر. تؤثر العلامات البيضاء، الشركاء التابعون، الوسطاء المعرفون، وسطاء رئيسيون رئيسيون، وسطاء رئيسيون والوصول المباشر إلى السوق على العملية.

لنستعرض هؤلاء الجهات ودورهم في دورة أمر السوق:

- العلامات البيضاء: يقدم مزودو العلامات البيضاء برامج تداول جاهزة، مما يزيد من تدفق الوسطاء وإثراء دفاتر الأوامر لتنفيذ الأوامر بشكل أسرع.

- الشركاء التابعون: الشركاء التابعون هم وكلاء تسويق يحولون العملاء المحتملين إلى شركات الوساطة. يؤثرون على ما قبل التداول من خلال تقديم المشورة والمعرفة المالية، مما يجعل هذه المرحلة أسرع وأكثر كفاءة.

- الوسطاء المعرفون: يقدم الوسطاء المعرفون مستثمرين جدد للوسطاء ويقدمون نصائح مالية. يؤثرون أيضًا على مراحل ما قبل التداول ووضع الأوامر ويجعلونها أسرع بكثير.

- الوسطاء الرئيسيون الرئيسيون: هم وسطاء يربطون الوسطاء الصغار بالمؤسسات المالية الكبيرة. يؤثرون على عملية تنفيذ التداول من خلال تقديم حلول سيولة أكثر كفاءة.

- الوسطاء الرئيسيون: يقدم الوسطاء الرئيسيون الاستشارات، التحليل وحلول السيولة لشركات الوساطة الكبيرة، مما يؤثر على أحداث دورة التداول المتعددة ويجعلها أسرع وأكثر انسيابية.

- برامج الوصول المباشر إلى السوق: الوصول المباشر إلى السوق هو نظام تداول يسمح للمتداولين بالتفاعل مباشرة مع الأسواق المالية دون وسطاء. وبالتالي، يسرعون من وضع الأوامر وتنفيذها.

الخلاصة

دورة التداول أكثر تعقيدًا مما قد تظن. ما يبدو أنه عملية بنقرتين هو في الواقع نظام متقدم للغاية من الاتصالات الخوارزمية وعملية التحقق الآلي.

يبدأ هذا النظام بمرحلة ما قبل التداول ويستمر مع وضع المركز، التنفيذ، المقاصة والتسوية، والتقارير بعد التداول. التكنولوجيا لها دور أساسي في هذه العملية، مما يجعلها أكثر أمانًا، أسرع وأكثر انسيابية، بينما تؤثر نماذج الأعمال المتقاطعة على كل مرحلة من مراحل هذه الدورة بشكل مختلف.