ما هي أنواع وسطاء الفوركس الموجودين؟

إن واقع تداول الفوركس الحديث أكثر من مثير، ولكن بالنسبة للوافدين الجدد، قد يكون التعامل مع تعقيدات الوسطاء أمرًا مرعبًا. ؛ التعرف على الأنواع المختلفة من وسطاء الفوركس المتاحين أمر بالغ الأهمية لاتخاذ حكم مدروس بشأن من سيتعامل مع رأس المال الذي كسبته بشق الأنفس.

يستكشف هذا الدليل الشامل خيارات الوسطاء المتنوعة ووظائفهم وكيفية تأثيرهم على تجربتك في التداول.

الوجبات الرئيسية

- يعمل وسطاء مكتب التداول كطرف مقابل في الصفقات، بينما يقوم وسطاء مكتب التداول غير المتداولين بربط المتداولين مباشرة بسوق ما بين البنوك.

- يقوم وسطاء مكاتب التداول غير الموزعة بتوجيه الأوامر إلى مزودي السيولة، في حين أن وسطاء ECN يسمحون بالتبادل المباشر بين المتداولين في الشبكة.

- يجني وسطاء الفوركس الأموال من خلال فروق الأسعار والعمولات والرسوم الأخرى.

- يساعدك فهم الفروق بين أنواع الوسطاء في اختيار الأنسب لاحتياجاتك في التداول.

جوهر وسطاء الفوركس

سوق صرف العملات الأجنبية، المعروف باسم الفوركس، هو أكبر سوق مالي في العالم، حيث يسهل تريليونات الدولارات في تداولات العملات اليومية. يشارك المتداولون الأفراد في هذا السوق من خلال وسطاء الفوركس الذين يعملون كوسطاء، يسدون الفجوة بين متداولي التجزئة وشبكة ما بين البنوك الواسعة. ؛ فهم يوفرون منصات للمتداولين للوصول إلى سوق الفوركس، ويقدمون الأدوات والتحليلات والدعم. دعونا نوضح مهام الوسطاء بالتفصيل:

القبول في منصات التداول

يوفر وسطاء الفوركس البنية التحتية التكنولوجية للتداول، بما في ذلك المنصات التي يمكن للمتداولين من خلالها تحليل بيانات السوق وتنفيذ الصفقات وإدارة حساباتهم. وهم مسؤولون عن تنفيذ أوامر البيع والشراء التي يضعها المتداولون على منصاتهم. وهم يسهلون أنواع الأوامر المختلفة، مثل أوامر السوق، وأوامر الحد، وأوامر وقف الخسارة.

الوصول إلى السوق

يقدم الوسطاء إمكانية الوصول إلى مجموعة من أزواج العملات، بدءًا من الأزواج الرئيسية مثل اليورو/الدولار الأمريكي إلى الأزواج الغريبة التي تتضمن عملات أقل تداولاً. كما يقدم بعض الوسطاء أيضًا التداول في السلع والمؤشرات والعملات المشفرة، مما يسمح للمتداولين بالمشاركة في سوق الفوركس العالمية.

الرافعة المالية

غالبًا ما يوفرون الرافعة المالية، مما يسمح للمتداولين بالتحكم في صفقات أكبر برأس مال أقل. كما أنهم يديرون متطلبات الهامش لتخفيف المخاطر. كما أنها توفر أدوات مثل أوامر وقف الخسارة لمساعدة المتداولين على إدارة المخاطر.

مقدمو السيولة

يؤدي الوسطاء دورًا حاسمًا في ضمان وجود سيولة كافية في السوق، وهو أمر ضروري لتنفيذ الصفقات بسلاسة. يقوم بعض الوسطاء يعملون كصناع سوق، حيث يوفرون السيولة من خلال اتخاذ الجانب الآخر من الصفقة عندما لا يكون هناك تطابق فوري.

المساعدة في التعليم

يقدم العديد من الوسطاء أدوات للتحليل الفني والأساسي، بما في ذلك الرسوم البيانية والمؤشرات والتقويمات الاقتصادية. وغالبًا ما يقدمون مواد تعليمية وندوات عبر الإنترنت ودروسًا تعليمية لمساعدة المتداولين على تحسين مهاراتهم. كما أنهم يقدمون أيضًا برامج تدريبية وحسابات تجريبية للمبتدئين لممارسة التداول دون مخاطر مالية.

الالتزام باللوائح

يعمل الوسطاء ذوو السمعة الطيبة تحت إشراف السلطات التنظيمية لضمان الالتزام بالقوانين المالية وحماية المتداولين. كما أنهم مسؤولون عن الحفاظ على الشفافية في عملياتهم وضمان أمن أموال المتداولين ومعلوماتهم الشخصية.

مساعدة على مدار 24 ساعة

يقدم الوسطاء دعم العملاء لمساعدة المتداولين في المشكلات الفنية وإدارة الحسابات واستفسارات التداول. ونظرًا لأن سوق الفوركس يعمل على مدار 24 ساعة في اليوم، فإن العديد من الوسطاء يقدمون الدعم على مدار الساعة.

حقيقة سريعة

تأسست شركة سوكدن المالية في عام 1973، وهي واحدة من أقدم وسطاء الفوركس في السوق. مع أكثر من 50 عامًا من الخدمة، تتمتع الشركة بتاريخ عريق. ومع ذلك، لم يتم إطلاق موقعهم الإلكتروني حتى عام 2008.

الأنواع الرئيسية لوسطاء الفوركس

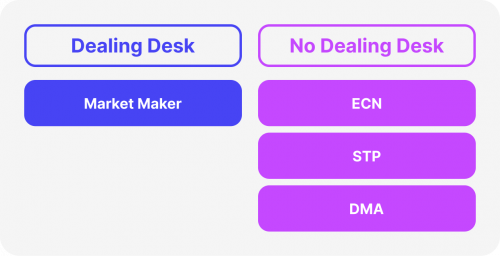

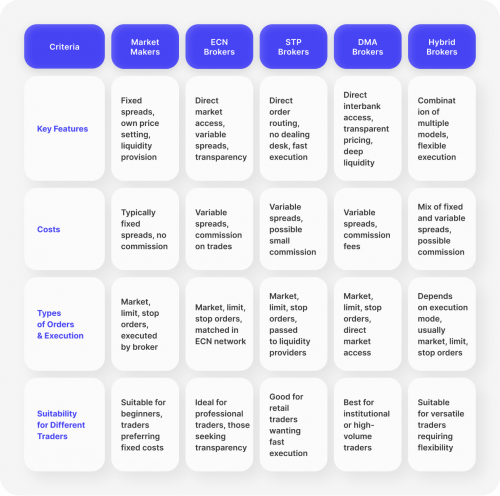

هناك أنواع مختلفة من الوسطاء في الفوركس، كل منها يقدم بيئات وميزات تداول متميزة. يساعد فهم هذه الفئات المتداولين على اختيار الوسيط الذي يناسب أسلوبهم وأهدافهم في التداول. تشمل الأنواع الرئيسية لوسطاء الفوركس ما يلي:

- صانعو السوق (مكتب التداول)

- وسطاء غير مكاتب التداول (NDD)

- وسطاء شبكة الاتصالات الإلكترونية (ECN)

- وسطاء المعالجة المباشرة (STP)

- وسطاء الوصول المباشر إلى السوق (DMA)

- الوسطاء الهجناء

دعنا نستكشف الفرق بين وسطاء الفوركس.

وسطاء مكتب التداول (DD): صانعو السوق الذين يمتلكون جلودهم الخاصة في اللعبة

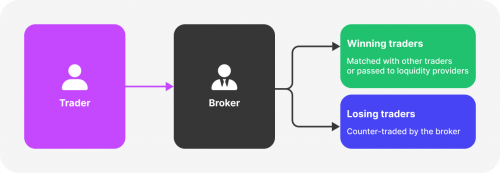

يؤدي وسطاء مكتب التداول، المعروفون أيضًا باسم صانعي السوق، دورًا محوريًا في أعمال وساطة الفوركس من خلال توفير السيولة لعملائهم. ويطلق عليهم صانعو السوق لأنهم “يصنعون السوق” لعملائهم من خلال تحديد العطاءات وأسعار الطلبات وتلبية الطلبات داخليًا.

كيف يعمل وسطاء مكتب التداول؟

يتخذ وسطاء مكتب التداول الجانب الآخر من صفقة العميل، مما يخلق مخاطر الطرف المقابل. على سبيل المثال، إذا اشترى العميل زوج من العملات، يقوم الوسيط ببيعه له. يسمح هذا النموذج للوسطاء بالربح من فروق الأسعار – الفرق بين سعري الشراء (العرض) والبيع (الطلب).

كيف يربح وسطاء ال DD من المال؟

- : الفرق بين سعر العرض والطلب هو المصدر الرئيسي للدخل بالنسبة لوسطاء ال DD. فهم يقومون بتوسيع الفارق السعري لتحقيق الربح، بغض النظر عما إذا كانت صفقتك تنجح أو تفشل.

- العمولات: قد تفرض بعض وساطة صناع السوق (DD) عمولات إضافية بالإضافة إلى الفارق السعري.

الإيجابيات

- يضمن وسطاء ال DD بشكل عام تنفيذ الأوامر، مما يضمن تنفيذ صفقاتك بالسعر المعروض، حتى في ظروف السوق المتقلبة.

- يقدم وسطاء ال DD عادةً فروق أسعار ثابتة، مما يوفر درجة من القدرة على التنبؤ بتكاليف التداول الخاصة بك.

- عادةً ما يكسب وسطاء الـ DD من فروق الأسعار ولا يتقاضون عمولات إضافية.

- العديد من وسطاء الـ DD يلبي احتياجات المتداولين المبتدئين، حيث يقدمون منصات تداول سهلة الاستخدام منصات تداولمع موارد تعليمية. كما أن توافر الحسابات الصغيرة والمصغرة مفيد للمبتدئين.

السلبيات

- نظرًا لأن وسطاء ال DD يستفيدون من خسائر العملاء، فقد يكون هناك تضارب محتمل في المصالح. وقد لا تتوافق مصالحهم دائمًا مع مصالحك.

- هناك خطر التلاعب بالأسعار، حيث قد يقوم الوسيط بتغيير الأسعار لتحريك أوامر إيقاف الخسائر أو نداءات الهامش.

- التداول ضد وسيط يعني شفافية أقل مقارنة بالتداول في بورصة أو شبكة عامة. وقد لا تعكس عروض الأسعار من وسطاء الـ DD دائمًا ظروف السوق الحقيقية.

- قد يقيد بعض وسطاء ال DD أنواع الأوامر التي يمكنك وضعها، مما يحد من استراتيجيات التداول الخاصة بك.

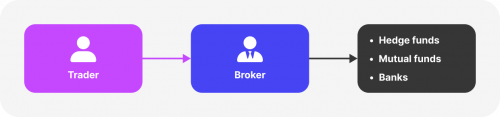

وسطاء التداول غير المتداولين (NDD): الميسرون الذين يربطونك بالسوق

الوسطاء غير التابعين لمكتب التداول (NDD) لا يأخذون الجانب الآخر من صفقة العميل. وبدلاً من ذلك، فإنهم يربطون المتداولين مباشرةً بسوق ما بين البنوك، تيسير الصفقات من خلال مزودي السيولة. ويمكن أن يكون ذلك من خلال فئات فرعية لوسطاء NDD:

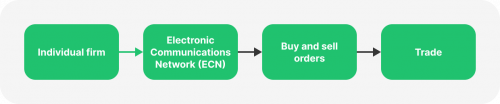

المعالجة المباشرة من خلال المعالجة (STP):

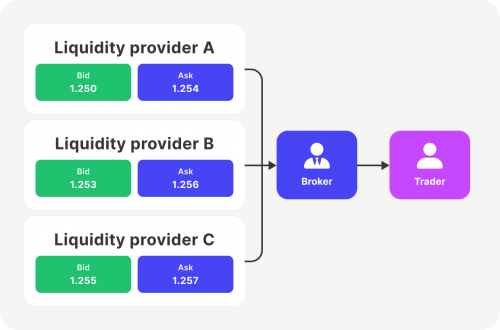

شبكة الاتصالات الإلكترونية (ECN): يعمل وسطاء ECN على تسهيل بيئة التداول حيث يمكن للعديد من المشاركين، بما في ذلك البنوك وصناديق التحوط والمتداولين الآخرين، تقديم عروض وعروض. يوفر وسطاء ECN منصة يمكن للمتداولين من خلالها التفاعل مباشرة مع بعضهم البعض، وتقديم أفضل أسعار العرض والطلب المتاحة من الشبكة. ويخلق هذا النموذج بيئة تداول شفافة مع فروق أسعار منخفضة.

كيف يجني وسطاء NDD المال؟

- العمولات: يحقق وسطاء NDD إيراداتهم في المقام الأول من خلال العمولات التي يتم تحصيلها على كل صفقة. يمكن أن يكون هيكل العمولة ثابتًا أو متغيرًا، اعتمادًا على الوسيط.

- : قد يكسب وسطاء NDD أيضًا دخلًا من فروق الأسعار، ولكن فروق الأسعار تكون أضيق عمومًا مقارنة بوسطاء ال DD نظرًا لارتفاع مستوى المنافسة في السوق.

الإيجابيات

- يقدم وسطاء NDD أسعارًا أكثر شفافية حيث أن الأسعار أقرب إلى أسعار السوق في الوقت الفعلي.

- الطبيعة التنافسية لشبكات ECN وشبكات STP يمكن أن تؤدي إلى فروق أسعار أكثر إحكامًا للمتداولين.

- غالبًا ما يسمح وسطاء NDD بمجموعة أوسع من أنواع الأوامر، مما يوفر مزيدًا من التحكم في استراتيجيات التداول الخاصة بك.

السلبيات

- يمكن أن تكون فروق الأسعار مع وسطاء NDD متغيرة، اعتمادًا على سيولة السوق. وهذا يمكن أن يجعل من الصعب التنبؤ بتكاليف التداول بدقة.

- خلال فترات انخفاض السيولة، قد لا يتم تنفيذ أوامرك بالسعر الذي تريده أو قد يتم رفضها بالكامل.

- قد يكون لدى بعض وسطاء NDD حد أدنى من متطلبات الإيداع أعلى من وسطاء DD.

STP مقابل ECN: فهم الاختلافات

كما هو مذكور أعلاه، فإن كلاً من وسطاء STP ووسطاء ECN هما نوعان من الوسطاء غير المتداولين في مكتب التداول، ولكنهما يعملان بشكل مختلف.

يقوم وسطاء STP بتوجيه أوامر العميل مباشرة إلى مزودي السيولة (مثل البنوك أو الوسطاء الآخرين) دون تدخل مكتب التداول. تتم معالجة الأوامر وتنفيذها تلقائيًا من خلال شبكة من مزودي السيولة. يتمثل دور الوسيط في ضمان مطابقة الأمر وتنفيذه بأفضل سعر متاح. وتغني هذه العملية عن الحاجة إلى مكتب تداول وتوفر وصولاً مباشرًا إلى سوق ما بين البنوك.

الإيجابيات

- لا يتلاعب وسطاء STP بالأسعار أو يتداولون ضد عملائهم.

- تتم معالجة الطلبات بسرعة، وهو أمر مفيد للتداول عالي التردد والمضاربة.

- عادةً ما يقدم وسطاء STP فروق أسعار تنافسية ومتغيرة بناءً على عروض الأسعار من مزودي السيولة لديهم.

السلبيات

- يمكن أن تتسع الفوارق السعرية خلال فترات انخفاض السيولة أو التقلبات العالية في السوق.

- تعتمد جودة التنفيذ على شبكة مزودي السيولة

ينشئ وسطاء ECN شبكة يمكن للمتداولين، بما في ذلك البنوك وصناديق التحوط والمتداولين الأفراد، التفاعل معها مباشرة. يوفر هذا النموذج بيئة تداول شفافة للغاية. يجمع وسطاء ECN عروض الأسعار من مختلف المشاركين ويعرضون أفضل أسعار العرض والطلب المتاحة على منصاتهم. ويطابقون أوامر البيع والشراء داخل شبكتهم، مما يتيح التداول المباشر دون وسطاء.

الإيجابيات

- يتمتع المتداولون بإمكانية الوصول المباشر إلى أفضل أسعار العرض والطلب المتاحة في السوق.

- تكون جميع الأوامر والصفقات مرئية على شبكة ECN، مما يوفر شفافية كاملة.

- عادةً ما تكون فروق الأسعار أقل وتختلف وفقًا لظروف السوق.

- وسطاء ECN لا يأخذون الجانب الآخر من الصفقات، مما يقضي على تضارب المصالح.

السلبيات

- يتقاضى وسطاء ECN عمولة عن كل صفقة، والتي يمكن أن تكون تكلفة كبيرة.

- غالبًا ما يتطلبون حدًا أدنى للإيداع أعلى من أنواع الوسطاء الأخرى.

- يمكن أن تكون منصات التداول التي يستخدمها وسطاء ECN معقدة وقد تتطلب معرفة متقدمة لاستخدامها بفعالية.

وسطاء الوصول المباشر إلى السوق (DMA)

يوفر وسطاء DMA للعملاء إمكانية الوصول المباشر إلى سوق الفوركس بين البنوك، مما يسمح لهم بالتفاعل مع مجمعات السيولة العميقة. وهم يربطون المتداولين مباشرة بالبنوك والمؤسسات المالية الكبرى في سوق الفوركس بين البنوك. ويتم وضع الأوامر مباشرة في السوق، مما يضمن تنفيذ الصفقات بأفضل الأسعار الممكنة.

الإيجابيات

- يرى المتداولون أسعار السوق الحقيقية ويمكنهم التفاعل مع سوق ما بين البنوك الحقيقي.

- يتم تنفيذ الأوامر بسيولة عميقة في السوق، مما قد يؤدي إلى تعبئة أفضل للأسعار.

- لا تخضع الأوامر للتلاعب من جانب الوسيط.

السلبيات

- عادةً ما يتقاضى وسطاء DMA عمولات على الصفقات، مما قد يزيد من تكاليف التداول.

- غالبًا ما يتطلب التداول من خلال وسطاء DMA رأس مال أكبر نظرًا لطبيعة الوصول إلى الأسواق ذات الطابع المؤسسي.

- يتطلب استخدام وسطاء DMA معرفة وفهمًا متقدمًا لآليات السوق.

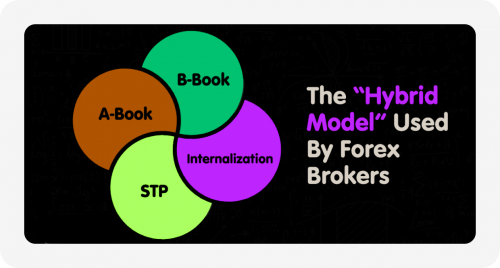

الوسطاء الهجين

يجمع الوسطاء الهجين بين ميزات من أنواع مختلفة من الوسطاء، مما يوفر بيئة تداول مرنة يمكنها تلبية احتياجات المتداولين المختلفة. قد يعملون كصناع سوق لبعض الصفقات بينما يستخدمون نماذج STP أو ECN لبعض الصفقات الأخرى، اعتمادًا على عوامل مثل حجم الصفقة أو ظروف السوق. ويمكنهم التبديل بين النماذج لتحسين التنفيذ.

الإيجابيات

- إنها توفر بيئة تداول متعددة الاستخدامات، مما يسمح للمتداولين بالاستفادة من نماذج تنفيذ مختلفة بناءً على استراتيجيتهم.

- يمكنها التكيف مع ظروف السوق المختلفة، حيث توفر مزيجًا من فروق الأسعار الثابتة والمتغيرة.

- توفر نهجًا متوازنًا، وغالبًا ما تقلل من العيوب المرتبطة بنماذج صانع السوق أو نماذج ECN الخالصة.

السلبيات

- قد يكون فهم النموذج التشغيلي للوسيط أمرًا معقدًا لأنه قد يتغير في ظل ظروف مختلفة.

- قد تكون هناك شفافية أقل في كيفية تنفيذ الأوامر وما إذا كان الوسيط يعمل كصانع سوق أو يقوم بتوجيه الأوامر إلى السوق.

- في وضع صانع السوق، قد لا تزال شركات الوساطة الهجينة تواجه تضاربًا في المصالح على غرار صانعي السوق الخالصين.

اعتبارات أساسية عند اختيار وسيط فوركس

اختيار الوسيط المناسب أمر ضروري للحصول على تجربة تداول ناجحة. ويعتمد وسيط الفوركس المثالي بالنسبة لك على أهدافك الفردية في التداول، ومستوى خبرتك، ومدى تحملك للمخاطر. فيما يلي بعض العوامل التي يجب مراعاتها عند اتخاذ قرارك:

أسلوب التداول

قد يستفيد المتداولون الذين يتداولون على المكشوف والمتداولون اليوميون من فروق الأسعار الضيقة التي يقدمها وسطاء NDD. قد يعطي المتداولون المتأرجحون والمستثمرون على المدى الطويل الأولوية لإمكانية التنبؤ بفروق الأسعار الثابتة التي يقدمها وسطاء ال DD.

مستوى الخبرة

قد يجد المتداولون المبتدئون أن المنصات سهلة الاستخدام والموارد التعليمية التي يقدمها وسطاء ال DD جذابة. قد يقدّر المتداولون الأكثر خبرة قيمة التحكم والشفافية الأكبر التي يوفرها وسطاء ال DD.

تحمّل المخاطر

قد يفضل المتداولون الذين لديهم قدرة أقل على تحمل المخاطر تنفيذ الأوامر المضمونة التي يقدمها وسطاء ال DD. قد يجد أولئك الذين يشعرون بالارتياح تجاه درجة أعلى من المخاطرة أن فروق الأسعار التي قد تكون أكثر جاذبية لدى وسطاء NDD.

البيئة التنظيمية

تأكد من أن وسيط الفوركس الذي اخترته منظم من قبل سلطة مالية مرموقة لحماية أموالك وأنشطة التداول الخاصة بك. تحقق مما إذا كان الوسيط لديه ترخيص من الهيئات التنظيمية الرئيسية

- الولايات المتحدة: الرابطة الوطنية للعقود الآجلة (NFA)، لجنة تداول العقود الآجلة للسلع (CFTC).

- المملكة المتحدة: هيئة مراقبة السلوك المالي (FCA).

- الاتحاد الأوروبي: اللجنة القبرصية للأوراق المالية والبورصة (CySEC)، هيئة الرقابة المالية الفيدرالية الألمانية (BaFin).

دعم العملاء

دعم العملاء الجيد أمر بالغ الأهمية، خاصة لحل المشكلات بسرعة. تحقق من توافر وجودة خدمات الدعم التي يقدمها الوسيط.

منصة التداول

قم بتقييم الميزات والوظائف التي تقدمها منصة التداول الخاصة بالوسيط. ضع في اعتبارك عوامل مثل سهولة الاستخدام وأدوات الرسوم البيانية وسرعة تنفيذ الأوامر. تعد ميتاتريدر 4 (MT4) وميتاتريدر 5 (MT5) و cTrader من منصات التداول المتميزة.

الموارد التعليمية

يمكن أن يكون الوصول إلى الموارد التعليمية لا يقدر بثمن بالنسبة للمبتدئين، مما يساعدهم على تطوير مهاراتهم ومعرفتهم في التداول.

تكاليف التداول

قارن بين فروق الأسعار والعمولات التي يتقاضاها الوسطاء المختلفون. يمكن أن يؤثر انخفاض تكاليف التداول بشكل كبير على ربحيتك الإجمالية.

ملاحظات ختامية

إن الفهم العميق للأنواع المختلفة من وسطاء الفوركس وعملياتهم أمر بالغ الأهمية لاتخاذ قرارات مستنيرة في سوق الفوركس. وسواء اخترت وسيط مكتب التداول مع فروق أسعار ثابتة أو وسيط غير مكتب التداول مع إمكانية الوصول المباشر إلى السوق، فإن كل نوع من هذه الأنواع يقدم مزايا واعتبارات فريدة من نوعها. ومن خلال التفكير بعناية في أسلوبك في التداول، ومستوى خبرتك، ومدى تحملك للمخاطر، يمكنك اختيار الوسيط الذي يتوافق مع احتياجاتك وأهدافك المحددة.

تذكر، يمكن أن يكون وسيط الفوركس ذو السمعة الطيبة والمناسب جيدًا أحد الأصول القيمة في سعيك لتحقيق النجاح في تداول الفوركس.

أسئلة

كيف أعرف ما إذا كان الوسيط خاضعًا للرقابة؟

سيعرض الوسيط الشرعي تراخيصه ولوائحه بشكل بارز على موقعه الإلكتروني، وعادةً ما يكون ذلك في أسفل كل صفحة أو في صفحة مخصصة للوثائق القانونية. يجب أن تتضمن هذه المعلومات اسم الوكالة التنظيمية ورقم ترخيصها.

كيف يجني وسيط الفوركس المال؟

في مقابل تنفيذ أوامر الشراء أو البيع، يتقاضى وسيط الفوركس عمولة على كل صفقة أو فروق أسعار. هذه هي الطريقة التي يجني بها وسطاء الفوركس أموالهم.

هل من الأفضل اختيار وسيط بفروق أسعار ثابتة أم متغيرة؟

أولئك الذين يختارون حساب السبريد الثابت سيكون لديهم فرق بين فروق الأسعار الثابتة بين الطلب والعرض ثابت دائمًا بمرور الوقت، في حين أن أولئك الذين يفضلون حسابًا بفروق أسعار متغيرة سيتعين عليهم التعامل مع فرق متغير يتغير بناءً على متغيرات معينة، مثل ظروف السوق في وقت التداول.

هل من الممكن تبديل الوسطاء؟

من المهم أيضًا أن يكون لديك الأوراق الصحيحة عند تبديل الوسطاء. ستحتاج إلى ملء استمارة بدء التحويل مع الوسيط الجديد، الذي يُطلق عليه أيضًا اسم الوسيط المُستقبِل. لن يضمن لك ذلك تجنب الرسوم غير الضرورية فحسب، بل سيضمن لك أيضًا إتمام العملية في الوقت المحدد.