مشاركة

0

/5

(

0

)

شهد القطاع المالي العالمي العديد من الابتكارات الرقمية في السنوات الأخيرة. ساعدت التكنولوجيا الجديدة المؤسسات المالية على التغلب على القيود الجغرافية، وتبسيط العمليات، وتقديم فوائد جديدة. ومع ذلك، خلقت الفرص المتزايدة أيضًا عقبات جديدة ومخاوف كبيرة للمؤسسات المالية.

أصبح التحقق من العملاء تحديًا رئيسيًا في عام 2023 حيث يمكن للمهاجمين الخبيثين والمجرمين الإلكترونيين ببساطة الوصول إلى أنظمتهم تحت هويات مزيفة. أدى ذلك إلى سرقة الهوية، ونقل الأصول، وغسل الأموال، وجرائم مالية أخرى. للقضاء على هذه المخاطر، اعتمدت الشركات إجراءات وممارسات معرفة العميل (KYC).

النقاط الرئيسية

منهجية معرفة العميل هي مجموعة من القواعد والمبادئ التي تساعد الشركات على تحديد ملفات العملاء المشبوهة.

يتم تشجيع ممارسات KYC بشدة لجميع الأعمال التي تعمل عبر الإنترنت. وهي إلزامية لجميع الشركات الخاضعة لأنظمة مكافحة غسل الأموال وتمويل الإرهاب (AML/CTF).

تمكن ممارسات KYC الشركات من الامتثال وضمان الأمن ضد التهديدات السيبرانية الكبيرة.

يجب على الشركات مراعاة جودة الخدمات وسرعتها، السمعة، والامتثال لاختيار مقدم خدمات KYC المثالي.

ما هي ممارسات معرفة العميل (KYC) ولماذا هي ممارسات ضرورية

ممارسات معرفة العميل (KYC) تفرض إجراءات ومتطلبات أمنية لحماية الشركات من مختلف المخاطر والتهديدات المتعلقة بالعملاء. بالإضافة إلى ذلك، تمكن KYC الشركات من تتبع والتحقق من المستندات، والبيانات الحساسة، والمعاملات المشبوهة. تساعد ممارسات KYC أيضًا الشركات في جهود الامتثال، مما يضمن أنها تلتزم بقوانين مكافحة تمويل الإرهاب (CTF) وغسل الأموال (AML).

وبالتالي، فإن KYC هو ممارسة أمنية لا غنى عنها للشركات المالية، مما يبقيها متماشية مع اللوائح الصناعية ويضمن السلامة المتبادلة في علاقات العملاء. من خلال KYC، يمكن للشركات في مختلف الصناعات اكتشاف الاحتيال والجرائم الرقمية الأخرى مقدمًا.

بدون ذلك، تخاطر الشركات بتعريض عملائها المتبقين لمخاطر كبيرة مختلفة. حتى حالة واحدة من الاحتيال أو الحوادث المماثلة يمكن أن تعرض سمعة الشركة للخطر، مما يؤدي إلى تدفق العملاء. من الصعب للغاية التعافي من مثل هذه الحوادث من حيث علاقات العملاء. مع ممارسات KYC، تتجنب الشركات إلحاق الضرر بسمعتها القوية وتمنح العملاء راحة البال.

[aa quote-global]

حقائق سريعة:

تم إنشاء إرشادات KYC في عام 1970 عندما أسست الولايات المتحدة قانون سرية البنوك (BSA) لمكافحة غسل الأموال. بعد سنوات، بعد أحداث 11 سبتمبر والأزمة المالية في عام 2008، تم إجراء إضافات بارزة.

[/aa]

كيف تعمل ممارسات KYC

وفقًا لممارسات KYC، يجب على الشركات تحديد عملائها بدقة من خلال استرداد معلوماتهم الشخصية وتقييم المخاطر المحتملة المتعلقة بملفاتهم. بينما قد يقدم العملاء كل وثيقة وتفصيل ذات صلة دون أي أخطاء، قد يظلون مشبوهين بسبب المعاملات المشبوهة والأنشطة الأخرى على المنصة.

تسمى عملية تقييم مخاطر العملاء بالعناية الواجبة للعميل. يمكن التعامل مع هذا الإجراء وتحليله بطرق مختلفة، حيث أن الصناعات والأسواق المختلفة لديها مخاطر مختلفة تتعلق بالعملاء.

لذلك، فإن عملية KYC مستمرة، حيث يجب على الشركات مراقبة ملفات العملاء الأكثر خطورة بشكل نشط. يتم تحديد عامل المخاطر للعملاء المختلفين من خلال فحوصات التعريف الأولية. في هذه العملية، يمكن للشركات أن يكون لديها إجراءات KYC مختلفة لضمان صحة العميل.

تتفاوت مستويات حماية KYC لدى الشركات، من الفحوصات البسيطة مثل بطاقات الهوية الحكومية إلى التحقق البيومتري المتقدم والبحث الرقمي الشامل. يعتمد مدى إجراءات تعريف العميل على القوانين المحلية واللوائح وتفضيلات الأمان للشركة المعنية.

ما هي الشركات التي تتطلب التحقق من KYC؟

بينما تعتبر منهجية KYC شائعة لدى المؤسسات المالية، يمكن للعديد من الصناعات الأخرى أن تستفيد بشكل كبير من اعتماد KYC. ومع ذلك، بالنسبة لبعض القطاعات، يكون KYC ضروريًا وفقًا للقوانين الحكومية. أي عمل يخضع لأنظمة مكافحة غسل الأموال وتمويل الإرهاب (AML/CTF) يجب أن ينفذ ممارسات KYC. تغطي معظم قوانين AML/CTF القطاع المالي، بما في ذلك البنوك، والوسطاء المختلفين، وصناديق الاستثمار، وشركات العقارات.

ومع ذلك، فإن هذا لا يعني أن KYC تفيد فقط الشركات التي تهدف إلى الامتثال. نظرًا لأن العديد من الشركات قد خضعت لتحول رقمي وتقدم خدماتها عبر الإنترنت، أصبحت تهديدات الاحتيال والجرائم السيبرانية المماثلة أكثر انتشارًا على مستوى العالم. لذلك، يجب أن تفكر أي شركة لديها منصات رقمية في اعتماد معايير KYC لضمان عدم فساد خدماتها من قبل مهاجمين خبيثين متخفين كعملاء عاديين.

فوائد منهجية KYC

كما ذكر أعلاه، تعتبر ممارسات KYC أعمدة أساسية لضمان الأمان ضد الجرائم السيبرانية من العملاء المشبوهين. في حين أن اعتماد منهجيات التحقق من العملاء قد يكون شاقًا، إلا أنها تنتج فوائد عديدة للمنظمات المعنية:

1. الامتثال التنظيمي

نمو الحلول الرقمية بشكل كبير حفز العديد من الكيانات السيادية على تنفيذ الضمانات المناسبة ضد الجرائم السيبرانية. لذلك، قدمت الحكومات حول العالم قوانين صارمة بشأن التحقق من العملاء لنفي تهديدات الاحتيال وغسل الأموال والأنشطة التمويلية للإرهاب.

اعتبارًا من عام 2023، يجب على معظم القطاعات المالية والصناعات المماثلة الامتثال لأنظمة مكافحة غسل الأموال وتمويل الإرهاب (AML/CTF) والبروتوكولات ذات الصلة. قد يؤدي عدم الوصول إلى الامتثال الكافي إلى فقدان الشركات لرخصتها المهنية أو حتى أن تكون خاضعة للقانون الفيدرالي. لذلك، فإن اتباع متطلبات KYC القانونية أمر بالغ الأهمية للصناعات الخاضعة للتنظيم.

لحسن الحظ، أصبح اعتماد ممارسات KYC الحديثة أقل تحديًا من ذي قبل. الآن، يساعد مقدمو خدمات KYC الشركات في تنفيذ المنهجيات المناسبة دون عناء، ودمج جميع البروتوكولات والفحوصات ذات الصلة في بنيتها التحتية الحالية لتكنولوجيا المعلومات. ونتيجة لذلك، يمكن للشركات العمل بثقة، مع العلم أنها يمكنها الحفاظ على الامتثال الكامل للوائح AML المعنية.

2. الحماية ضد غسل الأموال والجرائم المالية

في حين أن العديد من الشركات قد تنفذ التحقق من KYC ببساطة للبقاء متوافقة مع اللوائح، فإن ممارسات KYC هي تدابير أمنية لا غنى عنها ضد الاحتيال وغسل الأموال والرشوة والأنشطة الإجرامية الكبرى الأخرى. أصبحت منهجية KYC أكثر أهمية مع وصول الجرائم السيبرانية إلى مستويات غير مسبوقة في جميع أنحاء العالم.

من المتوقع أن تصل تكلفة الجرائم السيبرانية العالمية إلى 8 تريليون دولار في عام 2023 وحده، وهي إحصائية مقلقة لجميع الصناعات الرقمية. ومع ذلك، يمكن أن يخفف اعتماد ممارسات KYC الحديثة معظم المخاطر السيبرانية المتعلقة بالعملاء. يمكن أن تمنع طرق مثل التحقق من الهوية، والتحقق من الخلفية، والعناية الواجبة للعميل، والمراقبة المستمرة للمعاملات من الاختراقات السيبرانية الكبيرة المحتملة.

ومع ذلك، يعتمد نجاح منهجيات KYC على مدى جودة تنفيذ الشركات لبروتوكولاتها وما إذا كانت تخصص موارد كافية لفحص العملاء الشامل. بالإضافة إلى ذلك، يجب على الشركات إظهار الاجتهاد في إدارة المخاطر المتقدمة، بحيث تكون قادرة على تحديد الحسابات التي تبدو نظيفة من الناحية الظاهرية.

3. السمعة القوية

إلى جانب الامتثال والأمان، يجب على الشركات إعطاء الأولوية لسجلها النظيف وسمعتها القوية. تبني التحقق من KYC ليس فقط وسيلة ممتازة لضمان الأمان الأقصى، ولكنه أيضًا إشارة رائعة للعملاء المحتملين لتطوير الثقة والولاء. مع زيادة إحصائيات الجرائم السيبرانية في جميع أنحاء العالم، يرغب العملاء في الحصول على تأكيدات بأن معلوماتهم الحساسة وأصولهم آمنة من مثل هذه الأحداث المؤسفة.

مع وجود ممارسات KYC في مكانها، يمكن للشركات بسرعة عرض أنها تمتلك الوسائل المناسبة لمكافحة الجرائم المالية وغيرها من التهديدات السيبرانية. علاوة على ذلك، تدمج العديد من المنظمات شهادات KYC وممارساتها في جهودها التسويقية لتسليط الضوء على التدابير الأمنية القوية. هذه استراتيجية ممتازة لتطوير حضور قوي للعلامة التجارية في العديد من الأسواق. نتيجة لذلك، يمكن أن يعزز تبني منهجية KYC جودة علاقات العملاء وولائهم للعلامة التجارية، مما يمهد الطريق نحو نجاح تجاري طويل الأمد.

الخطوات الأساسية في إجراء فحص KYC شامل

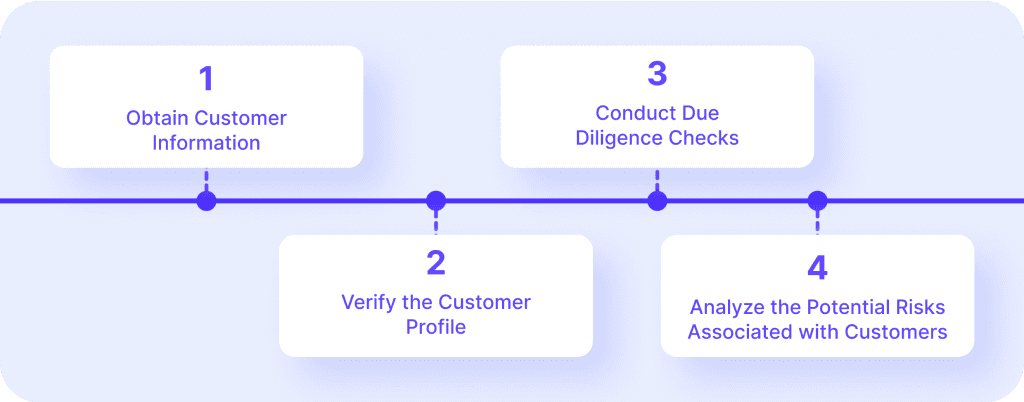

بينما توجد العديد من الاختلافات والتفاصيل السياقية، فإن مبادئ إجراءات KYC هي عالمية عبر الصناعات. الخطوات الأساسية هي كما يلي:

برنامج تحديد هوية العميل (CIP) – وفقًا لإجراءات CIP، يجب على الشركات استرجاع اسم العميل، تاريخ الميلاد، عنوان الإقامة ووثيقة الهوية. هذه النقاط الأربعة أساسية لإنشاء ملف تعريف أساسي للعميل والتحقق مما إذا كان العميل موجودًا.

العناية الواجبة للعميل (CDD) – مع إجراء CDD، يجب على الشركات تحليل جميع المعلومات التي تم الحصول عليها عن العميل والمخاطر المحتملة المتعلقة بهذا الملف الشخصي المحدد. قد يتطلب بعض العملاء فحوصات العناية الواجبة المعززة (EDD)، حيث قد يشير ملفهم الشخصي إلى مخاطر محتملة كبيرة. ترتبط EDD بالتحقق الخاص بالصناعة، حيث تتطلب القطاعات المختلفة استراتيجيات مخصصة لتحديد المخاطر.

المراقبة المستمرة – أخيرًا وليس آخرًا، يجب على الشركات تحديث ملفات العملاء بانتظام، وتحليل المعاملات غير العادية والأنشطة المشبوهة الأخرى. نظرًا لأن العديد من ملفات العملاء قد تكون نظيفة في البداية وتصبح فاسدة لاحقًا، فإن مراقبة أي تغييرات مادية وإعادة تقييم المخاطر المحتملة أمر ضروري.

نصائح لاختيار مزود KYC المثالي

بينما قد تثبت ممارسات KYC أنها تمثل تحديًا للإعداد، هناك العديد من مزودي KYC الذين يبسطون تبني KYC ويسمحون للشركات بدمج البروتوكولات المناسبة بسلاسة في بيئات تكنولوجيا المعلومات الخاصة بهم. يمكن أن يكون توظيف مزود KYC استراتيجية رائعة بعدة طرق. من الكفاءة المحسنة والتحديثات الأمنية في الوقت المناسب إلى الكفاءة من حيث التكلفة، يعتبر مزودو KYC حلاً مثاليًا للشركات ذات القدرات الميزانية الصغيرة إلى المتوسطة.

يجب على الشركات مراعاة عدة عوامل عند اختيار مزود KYC المثالي. يقدم مزودو KYC المختلفون مستويات مختلفة من الأتمتة، الفحوصات اليدوية، تقنيات إدارة المخاطر المخصصة وغيرها من الميزات ذات الصلة. وبالتالي، يجب على الشركات تقييم متطلبات الأمان الخاصة بها وتحديد الخيار الذي يناسب احتياجاتها. بصرف النظر عن الوظائف والعروض، يجب على الشركات فحص مزودي KYC وفقًا للعناصر التالية:

الامتثال للقوانين واللوائح

عند اتخاذ قرار بالاستعانة بمصادر خارجية لممارسات KYC لطرف ثالث، من الضروري التحقق من أنهم ملتزمون تمامًا بجميع القوانين واللوائح ذات الصلة. قد تختلف متطلبات الامتثال في بلدان ومناطق مختلفة، لكن القاعدة العامة هي اختيار مزود KYC الذي لديه سجل امتثال مثالي.

يجب تجنب مزودي KYC الذين لديهم جهود امتثال مشكوك فيها تمامًا، حيث يتعارض هذا مع الطبيعة الأساسية لاعتماد ممارسات KYC في المقام الأول. علاوة على ذلك، قد يشير عدم الامتثال إلى مشكلات كبيرة في خدمات مزود KYC. في معظم الحالات، تعني إخفاقات الامتثال أن مزود KYC المحدد غير مجهز جيدًا للتعامل مع جميع مخاوف الأمان المتعلقة بـ KYC.

ميزات KYC القوية والعروض

بينما يشير الامتثال المستمر بشكل كبير إلى ممارسات KYC القوية، فإنه لا يضمن أن مزودي KYC لديهم جميع التدابير الوقائية الحديثة في مكانها. وبالتالي، يجب على العملاء فحص خياراتهم بعناية واختيار مزود KYC الذي يوظف جميع تدابير الأمان الأساسية. كقاعدة عامة، يجب أن يتمتع مزودو KYC ببروتوكولات تحديد هوية العميل والعناية الواجبة القوية. بالإضافة إلى ذلك، يجب أن يقدموا أدوات مراقبة متقدمة للمعاملات غير العادية والأنشطة الأخرى.

إلى جانب الكفاءات الأساسية، يقدم مزودو KYC أدوات تحليلية معقدة لتحديد الحالات الأكثر تعقيدًا من الاحتيال أو سرقة الهوية. قد تشمل هذه الأدوات تحليل السلوك المتقدم للمشتبه بهم المحتملين، ومراقبة أنشطتهم بعناية وتحديد أي حالات غير عادية من حيث التوقيت، مبالغ المعاملات وغيرها من المقاييس.

الأمر متروك للشركات لتحديد مستوى ميزات KYC التي تحتاجها لمنصاتها الخاصة، مع مراعاة طبيعة صناعتها، جمهورها المستهدف وقيود الميزانية. ومع ذلك، من المهم دائمًا اختيار مزود KYC الذي يقدم البروتوكولات الأساسية. خلاف ذلك، قد تكون خدمة KYC بأكملها غير فعالة.

السمعة الراسخة

عامل آخر مهم يجب مراعاته هو تاريخ مزود KYC في تقديم خدمات ذات جودة. عندما يتعلق الأمر بسوق الأمان، فإن السمعة القوية ليست سهلة الاكتساب، حيث أن حتى حادثة واحدة قد تتسبب في أضرار لا يمكن إصلاحها لسمعة المزود.

مزودو KYC الذين لديهم سمعة قوية وراسخة هم مرشحون ممتازون لتقديم خدمات ممتازة. تذكر، عندما يتعلق الأمر بضمان الأمان ضد الجرائم المالية، الاحتيال وغسل الأموال، لا يمكن للشركات المجازفة مع علامات مزود KYC غير المثبتة أو المشكوك فيها. لذلك، من الضروري فحص مزودي KYC المختارين بعناية والتحقق مما إذا كانوا قد قدموا خدمات خبراء طوال فترة وجودهم. بهذه الطريقة، يتم تقليل فرص عدم الكفاءة أو الخدمات الضعيفة بشكل كبير.

السرعة والكفاءة

على الرغم من أن إجراءات KYC حيوية للحفاظ على بيئة رقمية آمنة، فقد يكون العملاء غير سعداء إذا واجهوا فترات معالجة وتحقق طويلة. بعد كل شيء، يقدر العملاء الراحة والكفاءة. قد تخاطر الشركات بفقدان جزء كبير من جمهورها إذا تم التضحية بالسرعة لصالح جهود الامتثال لـ KYC.

لذلك، من المهم اختيار مزود KYC يقدم ممارسات أمان عالية الجودة دون إزعاج مستخدمي المنصة. مقدمو KYC الذين يقدمون أوقات معالجة سريعة وبروتوكولات تحقق فعالة يحظون بتقدير كبير في الصناعة. ومع ذلك، من المهم العثور على مزود KYC يحقق التوازن المثالي بين السرعة والجودة.

الاستنتاجات النهائية

أصبحت منهجية معرفة العميل عنصراً أساسياً للأمان للشركات التي لديها منصات رقمية وتفاعلات عبر الإنترنت مع العملاء. مع تطبيق معايير KYC بشكل صحيح في البنية التحتية لتكنولوجيا المعلومات، يمكن للشركات بسرعة تحديد العملاء المشبوهين واتخاذ التدابير المناسبة قبل حدوث الأضرار.

اقرأ أيضًا