CRM, Gabinete del Cliente y Back Office

Para corredurías, intercambios de criptomonedas, convertidores de divisas y almacenamiento de billeteras

Brókers de criptomonedas

El trading de criptomonedas con margen ha crecido de forma espectacular y se ha convertido en el segmento más dinámico del trading online. Establecerse como bróker de criptomonedas es otra forma excelente de sacar provecho de la creciente tendencia de las criptomonedas, ofreciendo a sus clientes la posibilidad de operar con activos digitales que van camino de tener un futuro aún más prometedor.

Brókers de Forex

El mercado Forеx es uno de los mercados financieros más grandes y rentables de la actualidad. Por esta razón, iniciar un negocio como bróker de Forex es una opción muy popular, y con la ventaja de ser fácil de configurar, es la opción número uno entre nuestros clientes que buscan iniciar un negocio exitoso que les genere ingresos.

Exchanges de criptomonedas

Como los activos criptográficos siguen produciendo rendimientos sustancialmente más altos que los mercados tradicionales, los negocios criptográficos presentan oportunidades reales de generación de ingresos. La solución es completamente personalizable, lo que la convierte en una forma ideal, rápida y rentable de crear un exchange de criptomonedas.

Monederos web

Una billetera caliente de criptomonedas (o billetera web) es un tipo de billetera digital que almacena criptomonedas en un entorno en línea, brindando a los usuarios acceso rápido y conveniente a sus fondos.

Módulo de billeteras

Acceda fácilmente a todas las monedas fiduciarias, criptomonedas y stablecoins más populares. Dispone de un número ilimitado de monederos según sus necesidades.

Módulo de fondos

Explore nuestros eficaces y seguros sistemas de pago diseñados para realizar depósitos y retiros sin complicaciones. Experimente una facilidad inigualable en la gestión de sus transacciones financieras. Para más información, haga clic aquí.

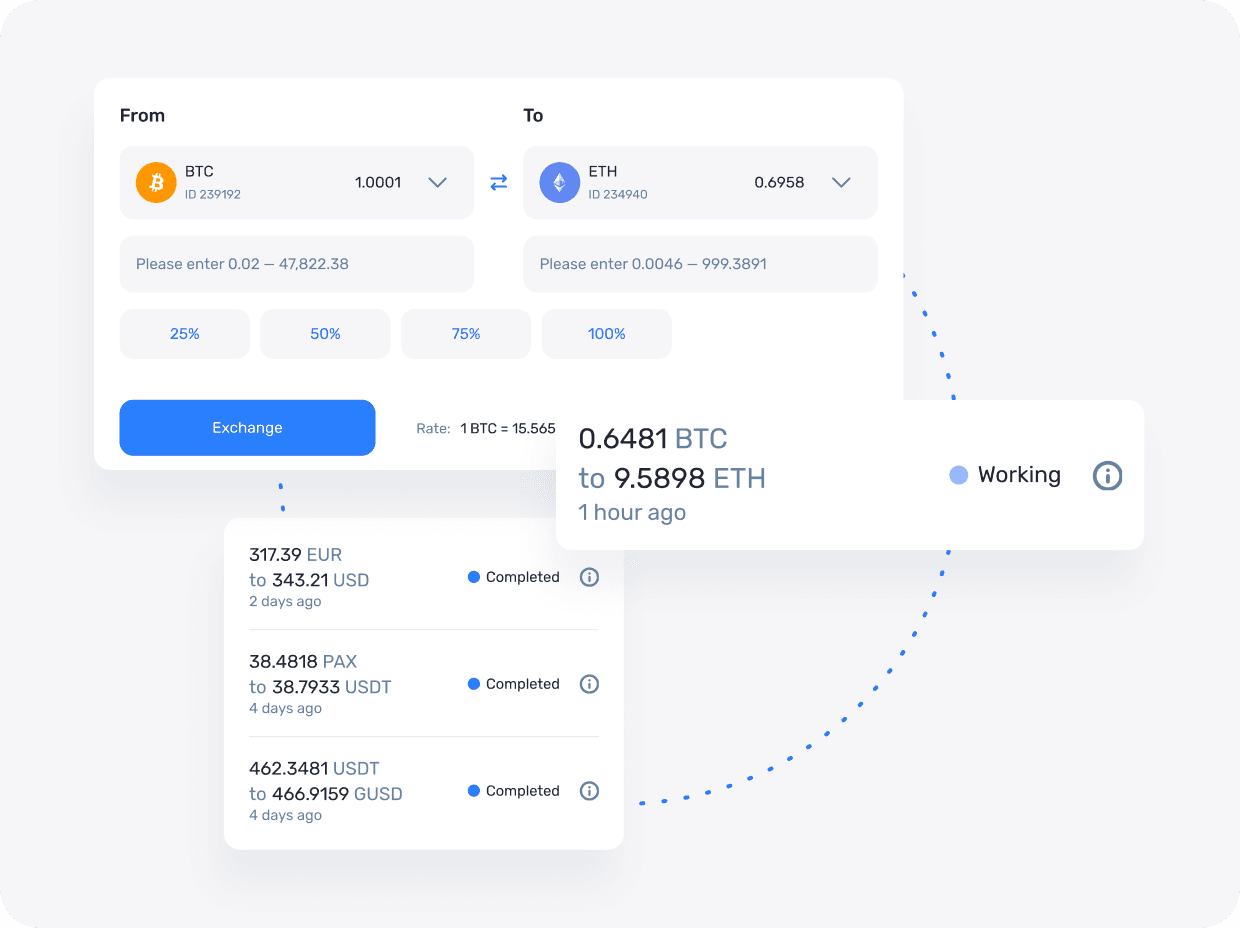

Cripto/Cripto y Cripto/Fiat

Una interfaz web para el intercambio cripto-cripto / fiat-cripto en unos pocos clics. Totalmente personalizable, con conexión REST API a cualquier intercambio y proveedor.

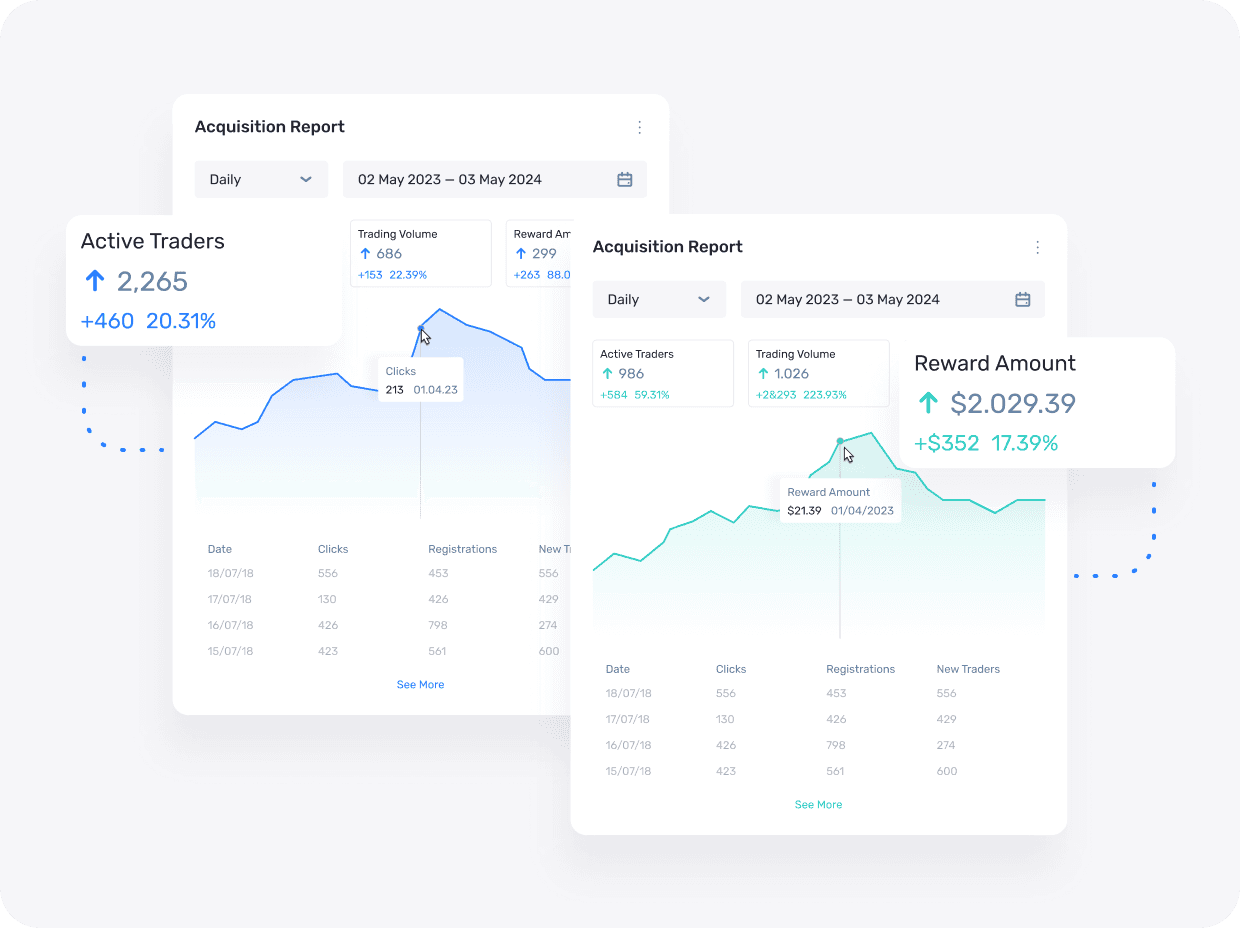

Modulo de histórico/análisis

Hay estadísticas completas disponibles para corredores y comerciantes. Los depósitos, retiros, actividad comercial y cualquier otro informe personalizado se pueden crear y enviar automáticamente a su correo electrónico.

IB Room

Nuestro módulo especial para Introducing Brokers soporta programas de referidos de hasta 30 niveles, incluyendo acumulaciones en tiempo real.

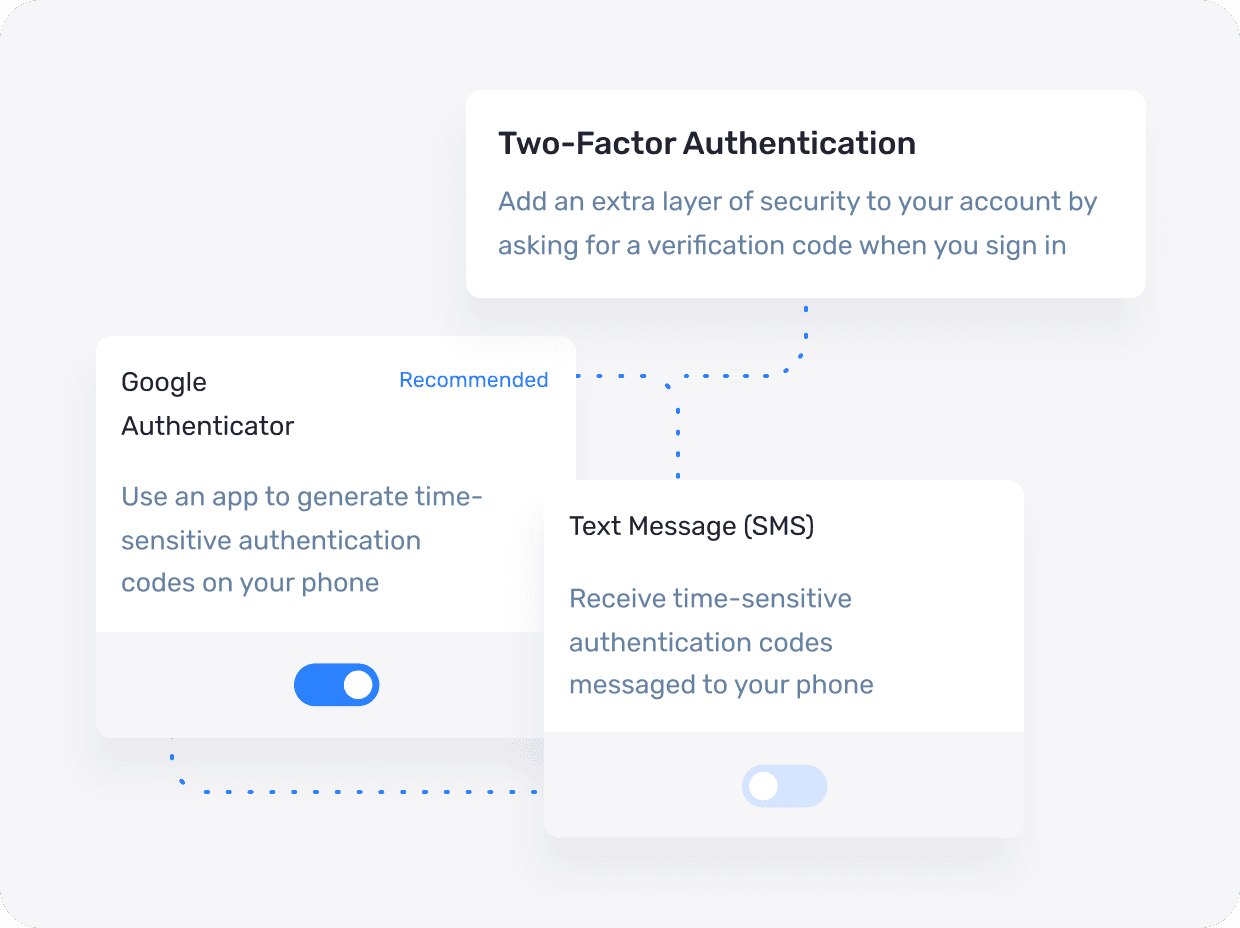

Podemos ofrecer diferentes configuraciones y proveedores de autenticación de dos factores. Nexmo, Google, SMS y los métodos de verificación de correo electrónico se proporcionan para garantizar los más altos estándares de seguridad y privacidad.

Explore nuestra completa lista de proveedores adicionales de servicios KYC y descubra más soluciones a medida aquí.

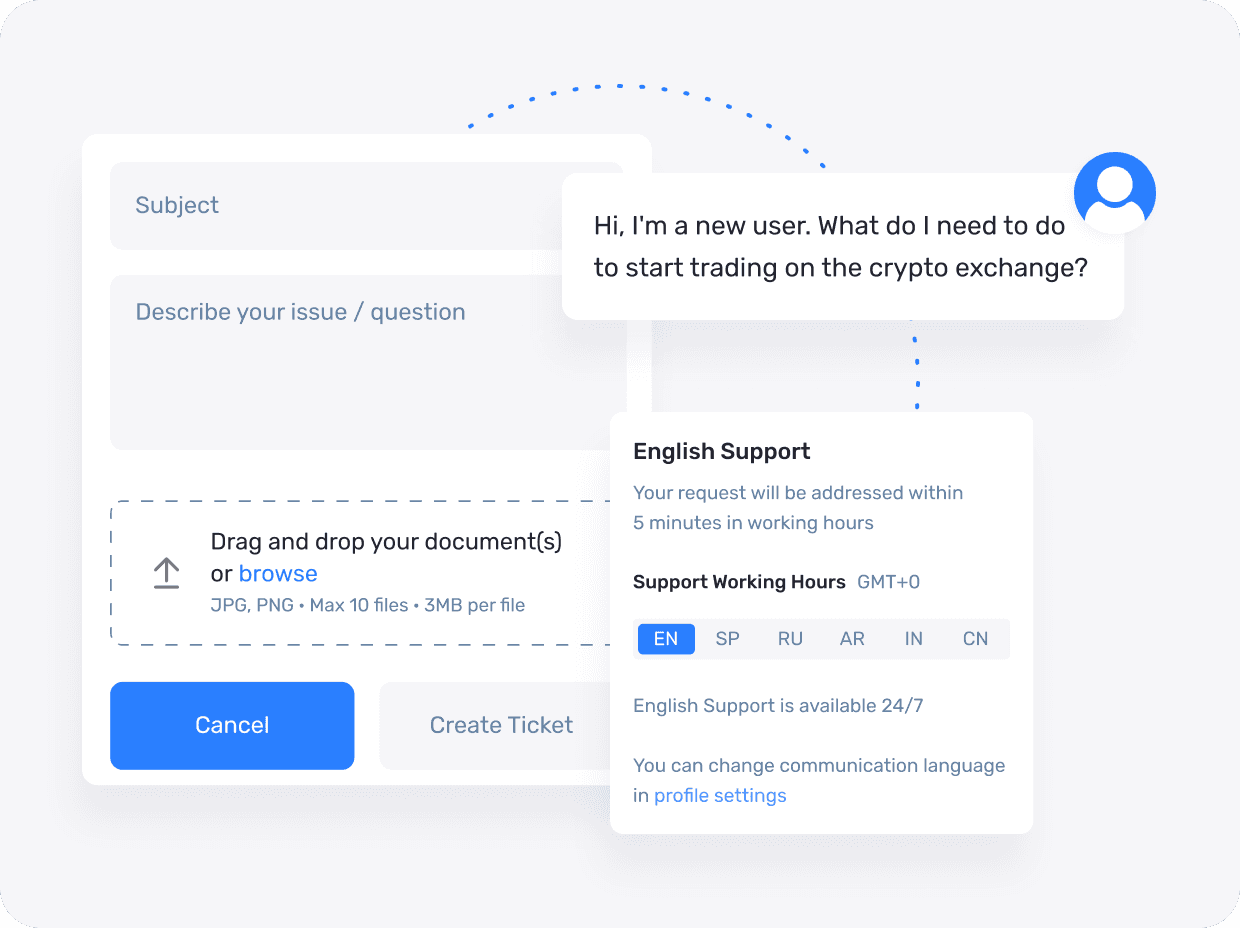

Ofrecemos una integración simplificada con el sistema de mesa de ayuda SupportPal y Zendesk, proporcionando una solución sólida para la gestión de tickets de usuarios. Esta funcionalidad fomenta prácticas eficientes de servicio al cliente y mecanismos de respuesta efectivos.