مشاركة

0

/5

(

0

)

واليوم، تلعب المؤسسات دورًا مهيمنًا في التبادل العالمي للأصول. على سبيل المثال، في قطاع الفوركس، تسيطر المؤسسات الاستثمارية على نسبة مذهلة تبلغ 70% من السوق، في حين أن متداولي التجزئة لا يشكلون سوى 5.5%. هذا التفاوت الهائل في السيطرة على السوق هو شهادة على القوة والنفوذ الهائلين لشركات التداول المؤسسي.

ولكن ما هو بالضبط التداول المؤسسي؟ وما هي الشركات التي تندرج تحت هذه الفئة؟ وكيف تؤثر على النظام المالي العالمي ككل؟

الوجبات الرئيسية

المتداولون والمستثمرون المؤسسيون هم كيانات محترفة تدير قدرًا كبيرًا من الأموال.

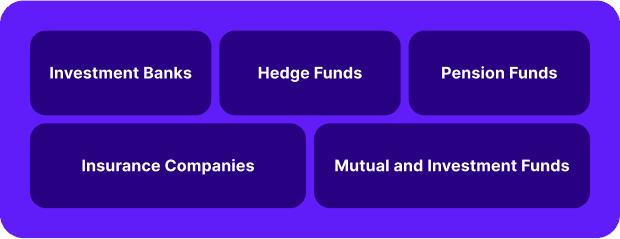

من بين المتداولين المؤسسيين شركات الاستثمار الضخمة وصناديق المعاشات التقاعدية وشركات التأمين وصناديق الاستثمار المشترك وصناديق الاستثمار وصناديق التحوط.

يختلف التداول المؤسسي اختلافًا كبيرًا عن تداول التجزئة من حيث العمولات وأحجام التداول والمتطلبات التنظيمية والتأثير في السوق.

ما هو التداول المؤسسي؟

يتضمن التداول المؤسسي شراء الأصول المالية وبيعها نيابةً عن المؤسسات، مثل الصناديق الكبيرة أو البنوك الاستثمارية. هذه الشركات الكبيرة لديها فرق مخصصة تتألف من محللين ومتداولين يعملون معًا لإجراء الصفقات المثلى.

وبسبب رؤوس أموالها الكبيرة، تمارس المؤسسات تأثيرًا كبيرًا على الأسواق. فبإمكانها تنويع استثماراتها والوصول إلى أسعار أفضل، مما يمنحها ميزة على متداولي التجزئة. وعلاوة على ذلك، يمكن أن تؤثر أنشطتهم بشكل مباشر على حركة أسعار الأصول.

يستخدم المتداولون من القطاع المؤسسي كلاً من أدوات التحليل الفني والأساسي أدوات التحليل لشراء وبيع الأسهم والأصول المالية الأخرى. يقوم المحللون في فريقهم بإجراء بحث شامل وتقديم توصيات بناءً على أبحاثهم.

عادةً ما تتمتع هذه الشركات بإمكانية الوصول إلى أدوات وتقنيات تداول مؤسسية متقدمة. ينطوي استخدام رأس مال كبير على مخاطر أكبر للخسارة بالإضافة إلى إمكانية كسب عائد أعلى.

أنواع المتداولين المؤسسيين

يهيمن على السوق أنواع مختلفة من المتداولين المؤسسيين، ولكل منهم نهجه الخاص. تشمل بعض الأنواع الأكثر شيوعًا ما يلي:

صناديق التحوط

صناديق التحوط هي أداة استثمارية بديلة متاحة عادةً للمستثمرين المعتمدين أو المتداولين المؤسسيين فقط. وتُعرف هذه الكيانات باستراتيجياتها الجريئة ونهجها عالي المخاطر والمكافآت.

إحدى السمات المميزة لصناديق التحوط هي مستوى الحرية التي تتمتع بها المدراء في اختيار الأصول التي يستثمرون فيها. لا يتقيد مديرو صناديق التحوط بإرشادات الاستثمار التقليدية ويمكنهم التعامل مع مجموعة متنوعة من الأصول، بما في ذلك الأدوات المعقدة مثل المشتقات.

غالبًا ما تستخدم صناديق التحوط استراتيجيات التحوط، والتي تنطوي على اتخاذ مراكز طويلة وقصيرة على الأصول المترابطة لتقليل المخاطر. وبالإضافة إلى ذلك، قد تستخدم هذه الصناديق استراتيجيات المراجحة للاستفادة من تباين الأسعار في الأسواق المختلفة.

نظرًا لطبيعتها عالية المخاطر، تتطلب صناديق التحوط عادةً أموالاً كبيرة للاستثمار. وعادةً ما يكون عملاؤها من الشركات أو صناديق المعاشات التقاعدية أو مستثمرين مؤسسيين آخرين.

تتضمن أكبر شركات صناديق التحوط اعتبارًا من عام 2023 من خلال الأصول المُدارة* (الأصول الخاضعة للإدارة) ما يلي:

Field Street Capital Management

مجموعة سيتادل للاستثمار

بريدج ووتر أسوشيتس

مجموعة مارينر للاستثمار ذ.م.م

ميلينيوم كابيتال بارتنرز

أريس مانجمنت

بالياسني لإدارة الأصول

جميع هذه الصناديق هي شركات مقرها الولايات المتحدة.

*الأصول المُدارة هي المبلغ الإجمالي لرأس المال الذي يديره الصندوق. وهو يُظهر حجم عمليات الصندوق وتأثيره المحتمل على السوق.

صناديق التقاعد

صناديق التقاعد هي أدوات استثمارية تدير الأموال من مساهمات الموظفين في خطط معاشاتهم التقاعدية. وعادة ما يتم الإشراف على هذه الصناديق من قبل كيانات محترفة تقرر أين وكيف تستثمر الأصول.

يمكن النظر إلى صناديق المعاشات التقاعدية على أنها مجموعة فرعية من التداول المؤسسي، حيث إنها تنطوي أيضًا على إدارة مبالغ كبيرة من المال والقيام باستثمارات استراتيجية. ويتمثل الهدف الرئيسي لصناديق المعاشات التقاعدية في تقديم عوائد لعملائها، الذين عادةً ما يكونون موظفين يدخرون للتقاعد. ويمكن أيضًا استخدام هذه الصناديق كمصدر دخل للمتقاعدين.

تشمل أكبر صناديق المعاشات التقاعدية العامة في العالم من حيث الأصول المُدارة في عام 2024 ما يلي:

استثمار الصندوق الاستئماني للضمان الاجتماعي (الولايات المتحدة الأمريكية)

صندوق الاستثمار الحكومي للمعاشات التقاعدية (اليابان)

صندوق التقاعد العسكري (الولايات المتحدة الأمريكية)

نظام تقاعد الموظفين الفيدراليين (الولايات المتحدة الأمريكية)

صندوق المعاشات التقاعدية (فرنسا)

خدمة المعاشات التقاعدية الوطنية الكورية (كوريا الجنوبية)

المجلس الفيدرالي لاستثمارات الادخار والتقاعد (الولايات المتحدة الأمريكية)

صندوق الادخار المركزي (سنغافورة)

[aa quote-global]

حقيقة سريعة

أكبر 300 صندوق معاشات تقاعدية في العالم تمثل 43.0% من أصول المعاشات التقاعدية العالمية في عام 2023، وفقًا لدراسة معهد Thinking Ahead السنوية لأصول المعاشات التقاعدية العالمية.

[/aa]

بنوك الاستثمار

بنوك الاستثمار هي عبارة عن وسطاء ماليين يقدمون خدمات استشارية في المعاملات المتعلقة بالسوق. ويمكن أن يشمل ذلك أنشطة مثل الطرح العام الأولي (IPO) والاكتتابات وعمليات الاندماج وإعادة التنظيم. تعمل بعض البنوك الاستثمارية أيضًا كوسطاء لعملائها.

تقدم بنوك الاستثمار أيضًا خدمات مثل الاكتتاب، حيث تقوم بشراء الأسهم من جهة الإصدار ثم إعادة بيعها للجمهور. وهذا يمكّن الشركات من زيادة رأس المال للمشاريع الجديدة أو التوسعات. كما أنها قد تقدم المشورة بشأن عمليات الاندماج والاستحواذ، مما يساعد الشركات على التعامل مع المعاملات المالية المعقدة.

غالبًا ما تُعرف أكبر البنوك الاستثمارية باسم شركات “الشريحة الضخمة” وتشمل أسماء مثل:

جيه بي مورجان تشيس (الولايات المتحدة الأمريكية)

غولدمان ساكس (الولايات المتحدة الأمريكية)

بنك أوف أميركا سيكيوريتيز (الولايات المتحدة الأمريكية)

مورجان ستانلي (الولايات المتحدة الأمريكية)

سيتي جروب (الولايات المتحدة الأمريكية)

يو بي إس (سويسرا)

Deutsche Bank (ألمانيا)

بنك HSBC (المملكة المتحدة)

شركات التأمين

شركات التأمين هي مؤسسات تجارية تستثمر الأقساط المحصلة من حاملي وثائق التأمين في أصول مختلفة لكسب الأرباح وضمان الاستقرار المالي على المدى الطويل.

تدير هذه الشركات مبالغ كبيرة من رأس المال، والتي يتم استثمارها في الأوراق المالية والسندات والممتلكات والسلع. يتمثل الهدف الرئيسي لاستثمارات شركات التأمين في تحقيق عوائد ثابتة بمرور الوقت مع تقليل المخاطر.

كانت أكبر شركات التأمين في عام 2023، وفقًا لـ Forbes، هي:

UnitedHealth Group (الولايات المتحدة الأمريكية)

شركة بينج آن للتأمين (الصين)

أليانز (ألمانيا)

شركة أكسا (فرنسا)

شركة لايف للتأمين على الحياة (الصين)

صناديق التأمين المتبادلة وصناديق الاستثمار

الصناديق المشتركة وصناديق الاستثمار هي نوع من مخططات الاستثمار الجماعي حيث يقوم المستثمرون بتجميع رؤوس أموالهم معًا لتكوين محفظة استثمارية. ويمكن أن تدار هذه الصناديق من قبل شركات أو مديري صناديق محترفين، ولكن على عكس صناديق التحوط، فإنها تخضع لإرشادات استثمارية صارمة.

الميزة الرئيسية للصناديق المشتركة وصناديق الاستثمار هي أنها تسمح بالتنويع عبر فئات أصول متعددة، مما قد يساعد في تخفيف المخاطر. تميل هذه الصناديق أيضًا إلى أن تكون في متناول متداولي التجزئة، لأنها عادةً ما تتطلب استثمارات رأسمالية أقل.

يعتبر مديرو الصناديق المشتركة وصناديق الاستثمار من اللاعبين المهمين في التداول المؤسسي، مما يسمح للأفراد بالوصول إلى مجموعة واسعة من الأصول في ظل ظروف أكثر فائدة.

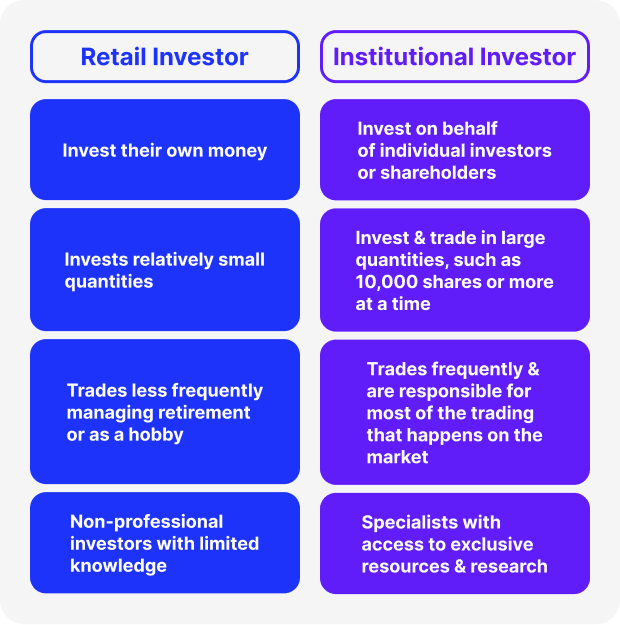

المؤسسات مقابل متداولي التجزئة: كيف يختلفان؟

هناك اختلافات كبيرة بين المتداولين المؤسسيين ومتداولي التجزئة. فيما يلي بعض النقاط الرئيسية التي يجب وضعها في الاعتبار:

حسابات التداول: ينطوي التداول بالتجزئة على شراء الأصول وبيعها من خلال حساب شخصي أو فردي، بينما التداول المؤسسي يقوم بذلك لحسابات الشركات. ويؤثر ذلك على نوع الأصول المتاحة للتداول، ومتطلبات رأس المال، والوصول إلى المعلومات.

الاختلافات التنظيمية: تخضع المؤسسات للوائح تنظيمية مختلفة. فغالبًا ما تواجه متطلبات امتثال أكثر صرامة، مما قد يؤثر على استراتيجيات التداول المؤسسي للشركات ويضيف تكاليف إضافية للحفاظ على الامتثال التنظيمي.

العمولات: تتعامل المؤسسات عادةً بمبالغ أكبر من رأس المال. ونتيجة لذلك، يمكنها التفاوض على عمولات وأسعار أفضل عند إجراء الصفقات.

أحجام التداول: يتعامل سوق المؤسسات بأحجام تداول أكبر بكثير من أسواق متداولي التجزئة. ويمكن لهذه الشركات والصناديق أن يكون لها تأثير أكبر على أسعار الأسهم واتجاهات السوق من المتداولين الأفراد الذين تكون أحجام تداولاتهم أصغر نسبيًا.

تأثير السوق: تشير أحجام التداولات الضخمة التي تقوم بها المؤسسات إلى أن هذه الكيانات يمكنها تحريك الأسواق، وهي ظاهرة نادرًا ما يتسبب فيها المتداولون الأفراد. عندما تقوم المؤسسات بشراء أو بيع أحجام كبيرة من الأصول، يمكن أن يؤدي ذلك إلى حدوث تقلبات وتسبب تقلبات في الأسعار.

التداول المؤسسي في الممارسة

تتجلى أنشطة التداول المؤسسي في أشكال مختلفة، مما يؤثر على جوانب مختلفة من الأسواق المالية. توضح هذه الأمثلة حجم ونطاق عمليات التداول المؤسسي وكيف يمكن أن تؤثر على اتجاهات السوق وأسعار الأصول وسيولة السوق بشكل عام:

عمليات الفوركس: بفضل مواردها المالية الكبيرة، تُعد البنوك والشركات المالية من اللاعبين الكبار في عمليات الفوركس. ويمكن لتداولاتها الكبيرة في العملات أن تؤثر على أسعار الصرف، مما يؤثر على الاقتصاد العالمي.

استثمارات الدخل الثابت: غالبًا ما يستثمر المستثمرون المؤسسيون الكبار في السندات الحكومية وسندات الشركات، وهو أمر أساسي في تحديد أسعار الفائدة وصحة سوق الائتمان. ويمكن أن تؤثر استثماراتهم على تكاليف الاقتراض للحكومات والشركات، مما يؤثر في نهاية المطاف على النمو الاقتصادي.

التداول الجماعي: غالبًا ما ينخرط المتداولون المؤسسيون الكبار في التداول الجماعي، والذي ينطوي على شراء أو بيع العديد من الأوراق المالية في وقت واحد. وتؤثر هذه الاستراتيجية بشكل كبير على سعر السهم والمعنويات العامة للسوق.

استراتيجيات التحوط: تتمثل الاستراتيجية الأكثر شيوعًا التي تستخدمها صناديق التحوط في استخدام المشتقات وغيرها من الأدوات المالية المعقدة للتخفيف من المخاطر. هذه الاستراتيجيات يمكن أن يكون لها تأثير مضاعف على استقرار السوق، خاصة في أوقات التقلبات.

التداول عالي التردد: كما كان ظهور التداول عالي التردد (HFT) مدفوعًا في المقام الأول من قبل المؤسسات الكبيرة. فباستخدام تقنياتها المتقدمة ونماذجها الخوارزمية، تستطيع بعض الشركات تنفيذ الصفقات بسرعات فائقة، مما يساهم في تقلبات السوق والسيولة.

ملاحظات ختامية

التداول المؤسسي هو شريحة كبيرة من القطاع المالي التي غالبًا ما لا يلاحظها صغار المتداولين. تتمتع المؤسسات الكبرى في العالم بقوة ونفوذ هائلين، ويمكنها استخدام موارد واستراتيجيات متقدمة لتحريك الأسواق لصالحها.

سؤال

كيف تكتشف التداول المؤسسي؟

مراقبة حجم التداول هو مؤشر مثالي لتحديد هذا النوع من التداول. ابحث عن زيادة متتالية في الحجم، مما يشير إلى طلب شراء حقيقي من المؤسسات.

ما الذي يتطلبه الأمر لكي تكون متداولاً مؤسسيًا؟

يجب أن يكون الشخص حاصلًا على درجة البكالوريوس ولديه عدة سنوات من الخبرة في تداول المؤشرات و/أو مشتقات الأسهم في أحد البنوك أو الشركات التجارية. بالإضافة إلى ذلك، فإن الخبرة في التداول وإدارة المراكز حول تدفقات السوق أمر ضروري.

ما هو مثال على منصة التداول المؤسسي؟

من الأمثلة الجيدة على مثل هذه المنصة منصة بلومبرج. تقدم هذه المنصة المستخدمة على نطاق واسع بيانات في الوقت الحقيقي والأخبار والتحليلات وأدوات التنفيذ لمجموعة واسعة من المنتجات الاستثمارية، والتي تلبي احتياجات ومتطلبات محترفي الاستثمار على وجه التحديد.

ومن المنصات الشائعة الأخرى التي تستخدمها المؤسسات Fidessa و Advent و FlexTrade Systems و Eikon و Interactive Brokers’s Trader Workstation.

اقرأ أيضًا