Compartir

0

/5

(

0

)

Asegurar un entorno de trabajo adecuado para tus clientes, donde puedan depositar y gestionar sus fondos, así como operar en los mercados financieros, requiere protocolos de seguridad robustos. De hecho, los clientes que manejan grandes sumas de dinero tienden a invertir en tu plataforma si ofreces medidas de seguridad infalibles para proteger su capital y sus datos personales.

Estas prácticas son cada vez más demandadas debido al aumento de las amenazas de ciberseguridad, las brechas de seguridad y las filtraciones de datos personales. Un sistema de detección de fraudes te permite anticiparte a estos riesgos antes de que ocurran y combatir a los piratas informáticos antes de que alcancen tu base de usuarios.

¿No tienes claro cómo funciona la prevención de fraudes ni cómo encontrar el mejor software para ello? Aquí tienes todo lo que necesitas saber.

Key Takeaways

La detección de fraudes implica sistemas avanzados que analizan, detectan y emiten alertas ante anomalías que pueden dar lugar a importantes ciberataques.

La integración de un software para la detección de estafas protege los datos de los usuarios y los fondos en las firmas de corretaje.

La aplicación de la inteligencia artificial en la detección de estafas mejora la precisión y permite afrontar las técnicas de piratería más modernas.

Entendiendo el software de detección de fraudes

Comencemos definiendo el fraude como un acto deliberado de engaño para obtener una ventaja injusta o ilegal, que a menudo implica robo financiero, tergiversación o uso indebido de la identidad. Este asunto es fundamental para las firmas de corretaje, pues manejan dinero y datos personales.

Cuando los traders se registran en tu plataforma de trading, proporcionan su información personal, guardan sus datos de pago, depositan sus fondos y abren cuentas de inversión. Esto los convierte en el blanco perfecto para hackers y estafadores.

El software de detección de fraudes financieros escanea e identifica actividades sospechosas antes de que ocurran. La detección ocurre después de una revisión sistemática con parámetros preestablecidos, y cuando una cuenta, actividad o entrada en particular cae fuera de estos límites, el sistema alerta sobre anomalías.

El sistema anti-fraude puede neutralizar automáticamente la amenaza a través de un curso de acción preestablecido o dejar la decisión a los administradores.

¿Quién Necesita Software de Prevención de Fraudes?

Cualquier actividad comercial necesita un potente sistema de prevención de fraudes para proteger a proveedores y usuarios mediante la detección, mitigación y prevención de actividades ilegales, asegurando confianza y cumplimiento.

Esto se vuelve altamente crucial cuando está involucrada información sensible o dinero, como en los siguientes sectores:

Firmas de Corretaje: Para salvaguardar las inversiones de los clientes y prevenir el comercio no autorizado o la redirección de transacciones.

Bancos e Instituciones Financieras: Para monitorizar transacciones y verificar identidades, previniendo la involucración en el lavado de dinero.

Negocios de Comercio Electrónico: Para detectar fraudes de pago y tarjetas de crédito ilegales y proteger los datos de los clientes.

Proveedores de Salud: Para prevenir fraudes de seguros y filtraciones de datos.

Plataformas de Juegos en Línea: Para ayudar a las plataformas a mantener la integridad operativa y reducir las pérdidas financieras de los usuarios.

¿Cómo Funciona un Sistema Anti-Fraude?

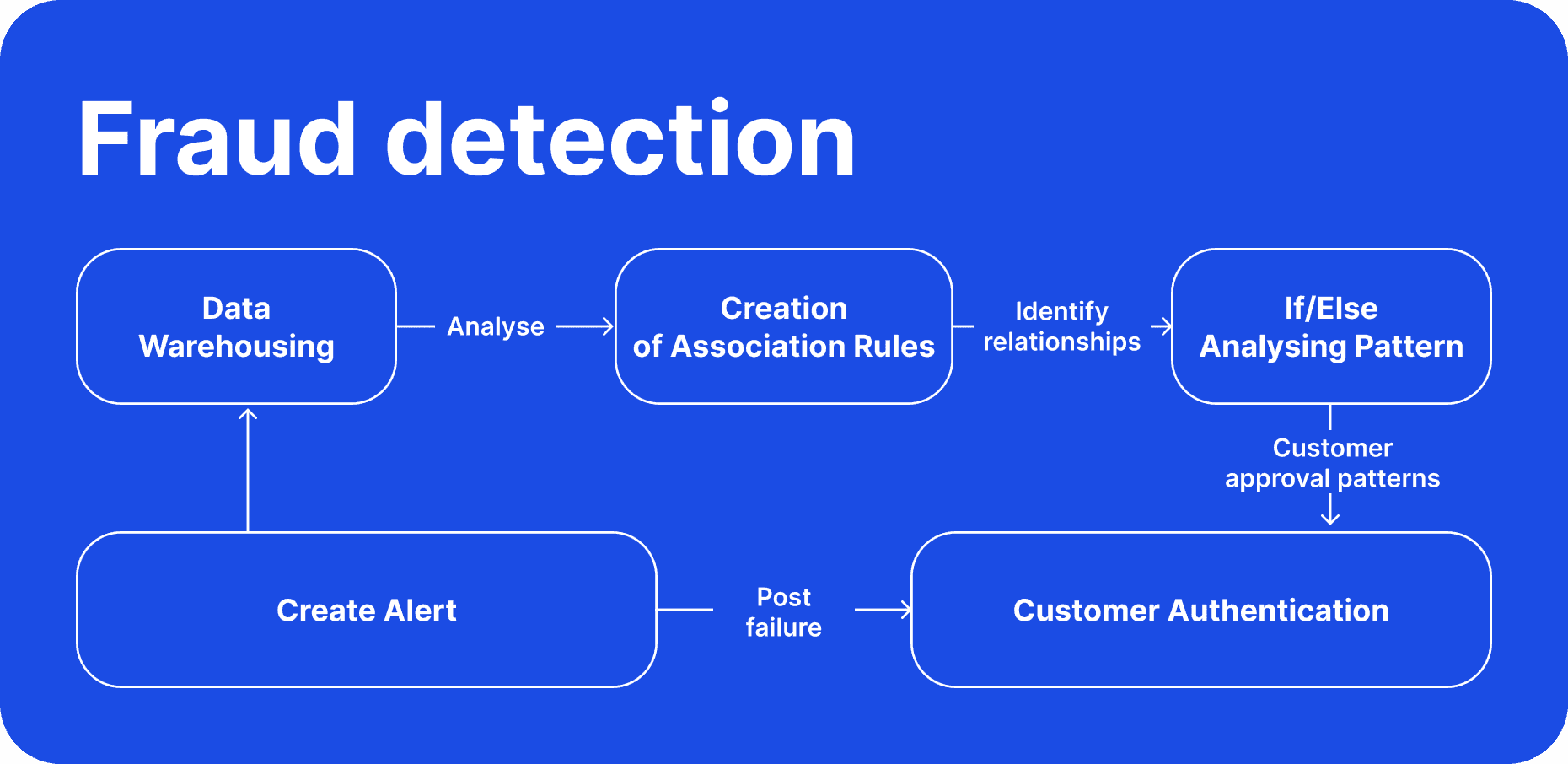

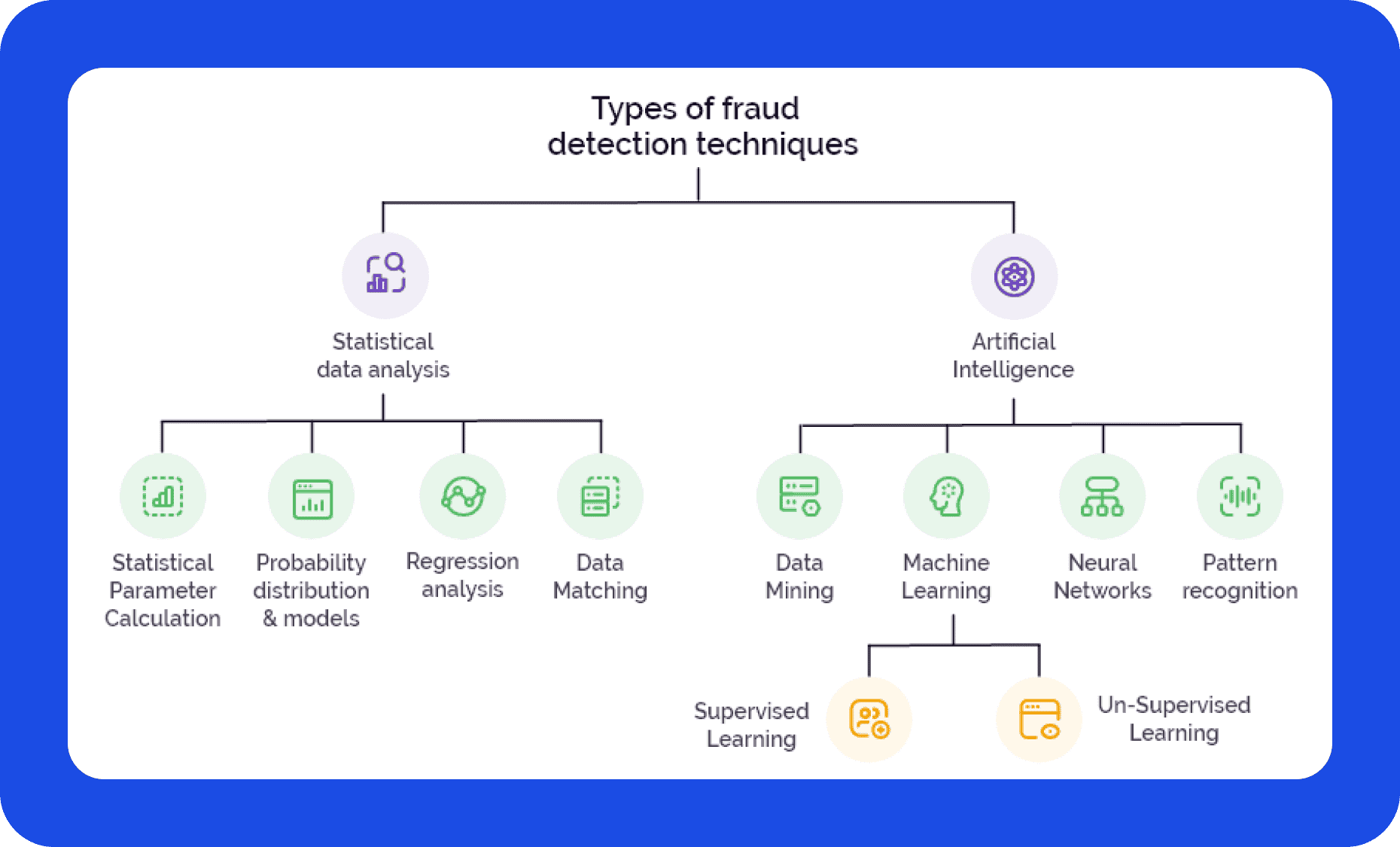

Un programa adecuado de prevención de fraudes utiliza tecnologías complejas y análisis de datos para detectar, prevenir y responder a actividades anormales en tiempo real.

Estos sistemas integran algoritmos avanzados, aprendizaje automático y análisis del comportamiento para monitorear transacciones, actividades de los usuarios y patrones que podrían indicar ataques cibernéticos graves. Por lo general, el proceso comprende la recopilación de datos, la evaluación de riesgos, la identificación de patrones de comportamiento y la generación de alertas.

Recopilación de Datos

El sistema recopila información de distintas fuentes, como transacciones financieras, perfiles de usuario e información del dispositivo. Analiza estos datos para detectar patrones y referencias, facilitando la identificación de anomalías mediante reglas predefinidas y modelos de aprendizaje automático.

Por ejemplo, si un cliente de una firma de corretaje realiza un retiro inusual o inicia sesión desde un dispositivo o ubicación desconocida, el sistema lo marca como sospechoso.

Evaluación de Riesgos

El sistema asigna una puntuación de riesgo a cada actividad según su probabilidad de ser ilícita. Las actividades de alto riesgo generan alertas para una investigación adicional o para la ejecución de acciones inmediatas, como bloquear la transacción o congelar la cuenta. Las actividades menos riesgosas pueden clasificarse y archivarse para su reporte y el perfeccionamiento de datos.

Biometría Conductual

El programa analiza cómo los usuarios interactúan con los sistemas, por ejemplo, midiendo la velocidad de tipeo o el movimiento del ratón, para detectar a usuarios no autorizados. El software de detección de fraude con IA aprende y actualiza continuamente sus modelos de prevención para adaptarse a nuevas tácticas de fraude.

Alertas en Tiempo Real

El sistema genera notificaciones e informes en tiempo real, permitiendo a las organizaciones actuar rápidamente, minimizar pérdidas y mejorar los protocolos de seguridad . Los administradores pueden establecer un curso de acción preferido para cada situación y así hacer que el proceso de neutralización sea inmediato.

Perspectivas y Estadísticas del Mercado

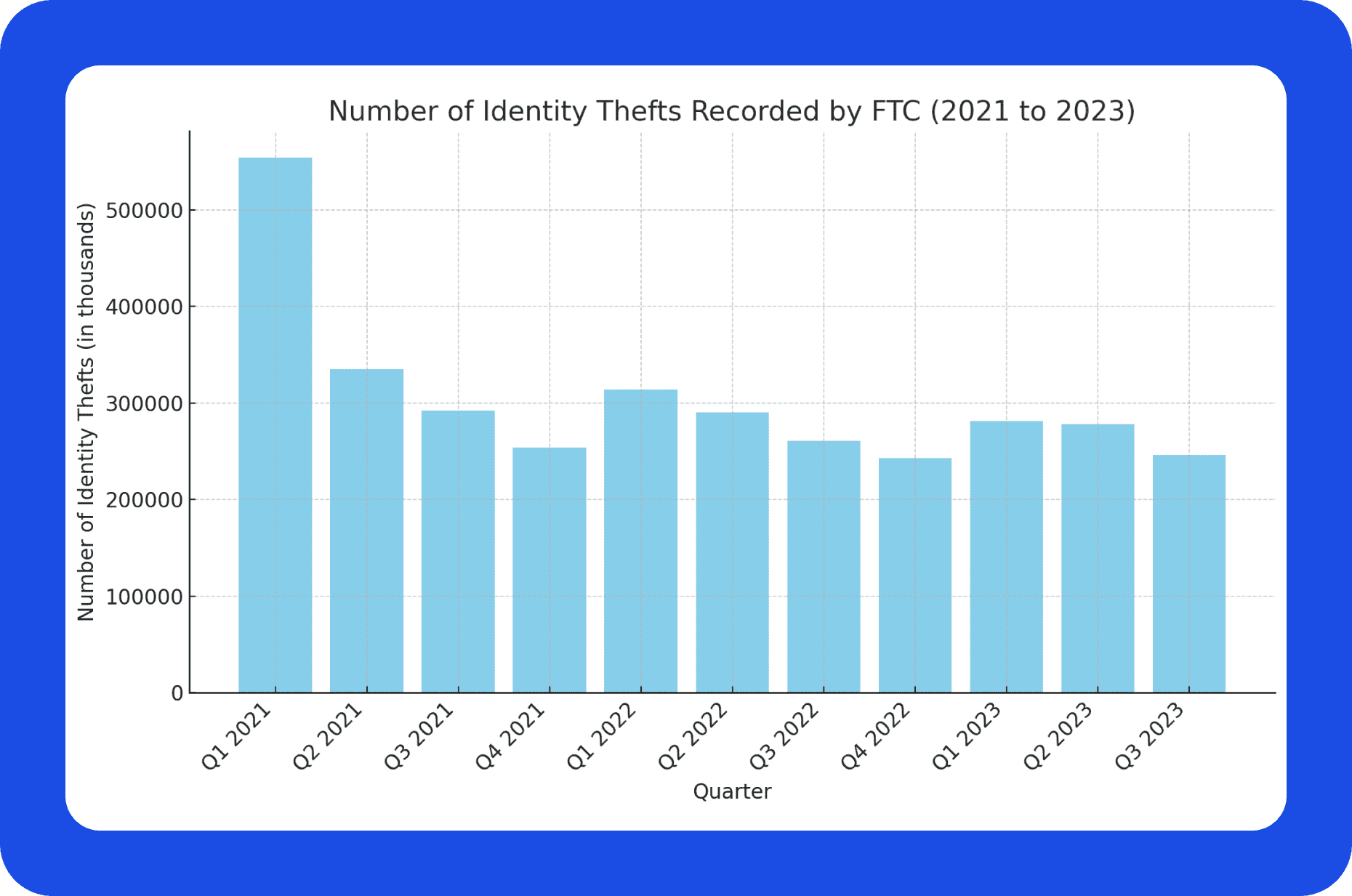

El robo de identidad y la ciberseguridad representan amenazas serias para cualquier plataforma en línea o negocio digital. Aunque la inteligencia artificial puede reforzar los protocolos de seguridad, los piratas informáticos también pueden emplearla para mejorar sus capacidades de infiltración.

Se estima que los consumidores del Reino Unido perdieron más de 700 millones de dólares por fraudes no autorizados y autorizados en la primera mitad de 2023, mientras que el informe federal sobre robo de identidad en EE. UU. indicó que en 2023 se perdieron más de 10.000 millones de dólares a causa del robo de identidad.

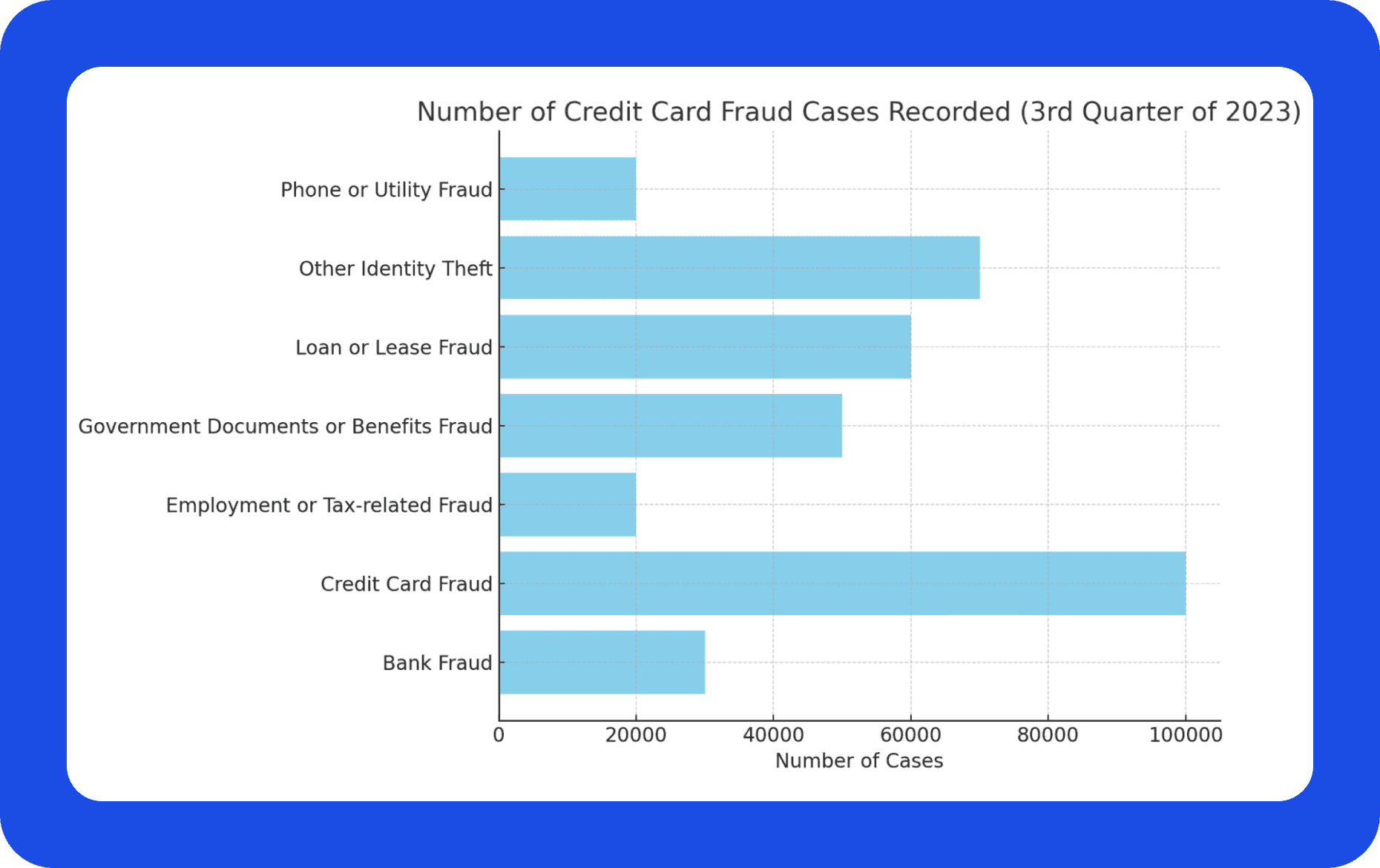

La mayoría de estos casos están relacionados con transacciones monetarias y robo de identidad, especialmente fraudes con tarjetas de crédito, donde más de 100.000 usuarios se vieron afectados en el tercer trimestre de 2023, según la Comisión Federal de Comercio.

[aa quote-global]

Dato Rápido

En diciembre de 2024, la Comisión de Bolsa y Valores ordenó a Morgan Stanley pagar 15 millones de dólares en acuerdos relacionados con acusaciones de fallos en la prevención de fraudes.

[/aa]

Funciones de Detección Antifraude

El software de prevención de fraudes brinda herramientas avanzadas para identificar y prevenir actividades ilegales en diversos sectores. Puedes integrar estas tecnologías para reforzar la confianza en tu plataforma, proteger los datos y salvaguardar el capital de los usuarios.

Al automatizar la prevención de fraude, las organizaciones pueden proteger sus activos, mejorar el cumplimiento normativo y mantener la confianza del cliente. Entre las funciones clave se incluyen:

Supervisión en Tiempo Real: Analiza continuamente transacciones y actividades para identificar y marcar inmediatamente patrones sospechosos, lo que permite actuar con rapidez y prevenir pérdidas financieras.

Algoritmos de Aprendizaje Automático: Utiliza modelos predictivos e IA para adaptarse a nuevas tácticas de estafa, mejorando la precisión en la detección y reduciendo falsos positivos a lo largo del tiempo.

Análisis de Comportamiento: Monitorea las interacciones del usuario, como la velocidad de tipeo y los hábitos de inicio de sesión, para detectar desviaciones que puedan indicar accesos no autorizados.

Puntuación de Fraude: Asigna una calificación de riesgo a transacciones o actividades según su probabilidad de ser fraudulentas, lo que permite priorizar las investigaciones.

Capacidad de Integración: Se integra sin problemas con CRM o plataformas de pago y se adapta a las necesidades empresariales, garantizando compatibilidad y mayor seguridad de datos.

Cómo Encontrar el Mejor Software de Detección de Fraude

Localizar e integrar el modelo adecuado de prevención de fraude requiere una investigación cuidadosa. Debes buscar sistemas que se integren sin problemas con tu plataforma, ofrezcan escalabilidad y se centren en tus necesidades específicas.

Para firmas de corretaje, conviene priorizar herramientas que protejan las cuentas de los clientes, detecten operaciones no autorizadas y cumplan con las regulaciones. También puedes revisar opiniones de usuarios y casos de éxito de empresas reconocidas para identificar soluciones probadas. A continuación, presentamos los 5 mejores proveedores de software de detección de fraude.

1. SEON

SEON es conocido por su potente tecnología de aprendizaje automático y sus herramientas de detección de fraude en tiempo real. Se destaca en la identificación de actividades fraudulentas mediante “device fingerprinting”, verificación de correo electrónico y análisis de IP.

Las firmas de corretaje se benefician de su escalabilidad y fácil integración con sistemas existentes. La asequibilidad de SEON y su modelo de pago por uso lo convierten en una excelente opción tanto para startups como para empresas consolidadas. Compañías como Patreon y AirFrance usan SEON para combatir mejor los riesgos de fraude.

2. Signifyd

Signifyd se especializa en protección antifraude para comercio electrónico y servicios financieros. Su IA evita contracargos y transacciones fraudulentas, lo cual resulta ideal para corretajes con alto volumen de operaciones.

Conocido por su automatización de decisiones y cobertura global, este software es utilizado por marcas como Samsung y eBay. Además, destaca por sus excepcionales funciones de evaluación de riesgos y protección financiera.

3. DataDome

DataDome es líder en detección de bots y prevención de estafas, ofreciendo soluciones personalizadas para instituciones financieras y servicios en línea. Grandes marcas como Foot Locker y Axel Springer confían en esta tecnología.

Su sistema de combate de bots en tiempo real ayuda a las firmas de corretaje a prevenir el robo de credenciales y la toma de cuentas, dos ciberataques comunes que buscan apropiarse de nombres de usuario y contraseñas.

4. Fraud.net

Fraud.net ofrece detección de estafas de principio a fin para grandes empresas, incluidas firmas de corretaje. Entre sus características avanzadas se incluyen análisis predictivos, herramientas de gestión de casos y puntuación de fraudes, integrables con CRM y sistemas de planificación de recursos empresariales.

Fraud.net aprovecha datos compartidos para mejorar la precisión de la detección, siendo adecuado para compañías de alto riesgo como PayPal.

5. Sift

Sift es un software de detección de estafas reconocido, que ofrece análisis de comportamiento, puntuación de riesgo y aprendizaje automático. Está diseñado para sectores como finanzas y comercio electrónico, y responde a las necesidades de seguridad de cuentas y control de costos en la detección de fraudes.

Empresas como DoorDash y PayMongo usan Sift por su precisión y escalabilidad. Su red de inteligencia global lo diferencia, brindando capacidades de detección de amenazas incomparables.

Conclusión

Los sistemas de prevención de fraudes son vitales para resguardar datos y fondos en tu plataforma, especialmente si gestionas una firma de corretaje. El software de detección de estafas ayuda a rastrear y determinar comportamientos anómalos que suelen asociarse con delitos financieros, como el robo de identidad y de crédito.

Esto ocurre tras un proceso complejo de creación y observación de patrones. El sistema establece los estándares y, ante cualquier desviación, se emite una alerta para su posterior análisis, mitigación o neutralización.

Lee también