Compartir

0

/5

(

0

)

En la realidad contemporánea de los servicios financieros, términos como Instituciones de Dinero Electrónico (Electronic Money Institutions, EMI) y Proveedores de Servicios de Pago (Payment Service Providers, PSP) tienen papeles fundamentales. Comprender las diferencias entre estas entidades es esencial para las empresas que ingresan a la industria de pagos.

Esta guía completa explorará los matices de EMI y PSP, arrojando luz sobre sus funcionalidades, licencias e importancia en la banca moderna.

Aspectos clave

Las EMI son entidades autorizadas que emiten moneda digital y cumplen con la Directiva 2 sobre dinero electrónico.

Los PSP actúan como intermediarios en transacciones electrónicas, conectando a las partes involucradas de forma segura y eficiente.

Las EMI emiten principalmente dinero electrónico con requisitos de licencia específicos, mientras que los PSP ofrecen una gama más amplia de servicios de pago, enfrentándose a diferentes desafíos regulatorios en todas las jurisdicciones.

Definición de Instituciones de Dinero Electrónico (EMI)

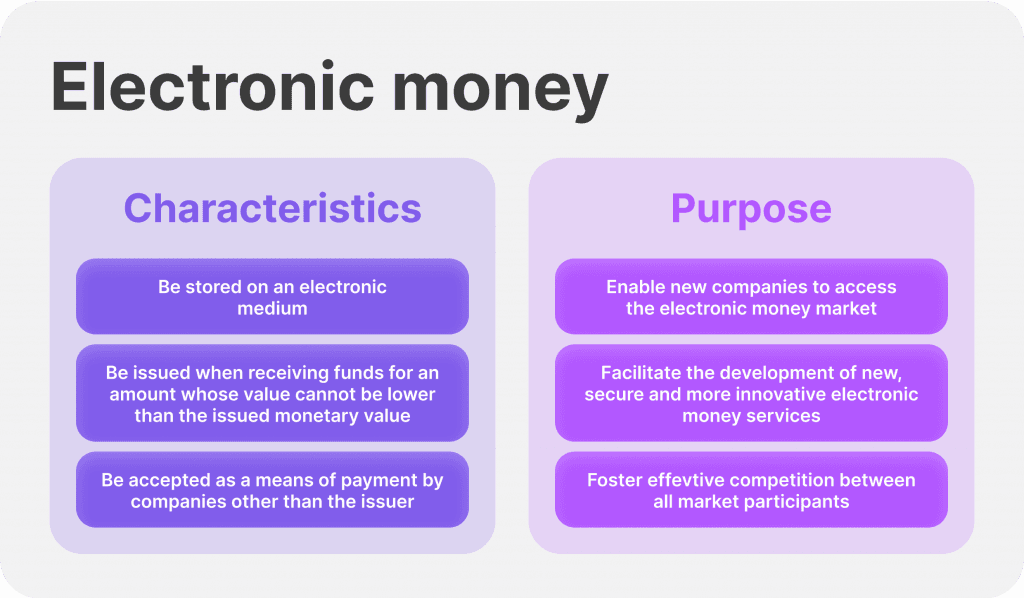

Una Institución de Dinero Electrónico o Electronic Money Institution es una entidad autorizada para emitir dinero electrónico, cumpliendo con las directivas descritas en la Directiva de Dinero Electrónico 2. El dinero electrónico hace referencia al valor almacenado digitalmente que representa un valor monetario, que puede usarse para realizar pagos, transferir fondos o almacenar valor.

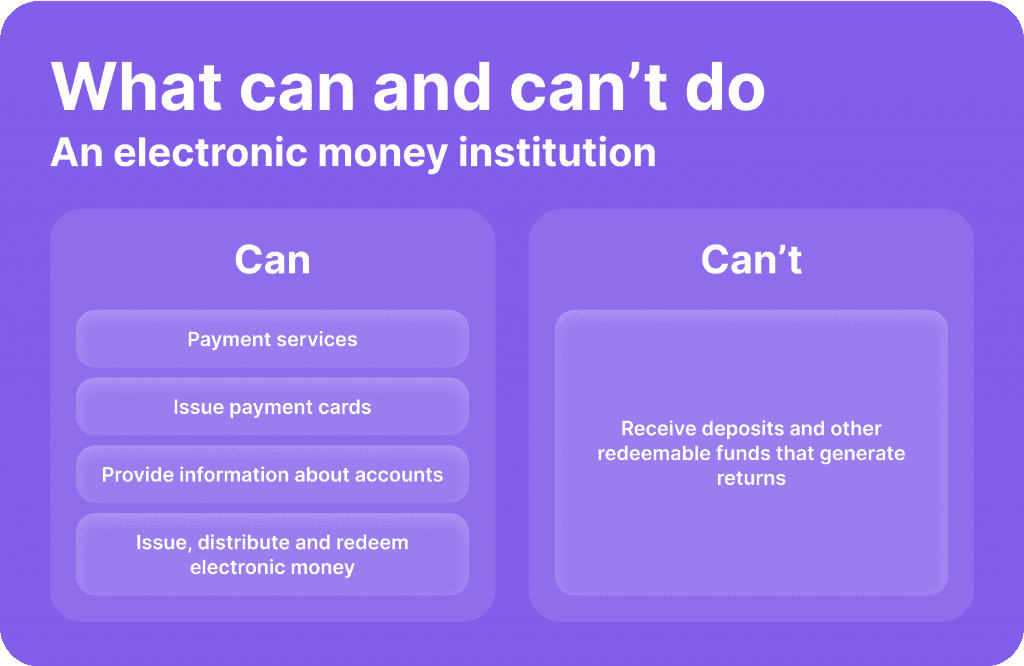

Las EMI tienen la autoridad para emitir dinero electrónico, al que los usuarios pueden acceder digitalmente, de forma similar a la moneda tradicional. Además, las EMI pueden proporcionar servicios de pago según la Directiva de Servicios de Pago 2 (PSD2), mejorando su versatilidad en el panorama financiero.

Características y Funciones Clave de las EMI

Emisión de dinero electrónico: Las EMI tienen la autoridad para crear dinero electrónico y emitirlo a los usuarios a cambio de fondos. El dinero electrónico emitido por las EMI se almacena electrónicamente, generalmente en billeteras digitales o cuentas bancarias prepago. Los usuarios pueden acceder a su e-money a través de varios medios, incluidas tarjetas prepago, apps móviles o cuentas online.

Proporcionar servicios de pago: Además de emitir dinero electrónico, las EMI ofrecen diferentes servicios de pago para facilitar las transacciones. Estos servicios pueden incluir transferencias peer-to-peer, compras online, pagos de facturas y remesas. A menudo, las EMI se integran con otros sistemas y redes de pago para permitir transferencias y transacciones de fondos sencillos.

[aa quote-global]

Dato importante

En 1983, un artículo de investigación titulado “Firmas ciegas para pagos imposibles de rastrear” de David Chaum introdujo la idea del dinero digital. En 1989, fundó DigiCash, una empresa de efectivo electrónico, en Ámsterdam para comercializar las ideas de su investigación.

[/aa]

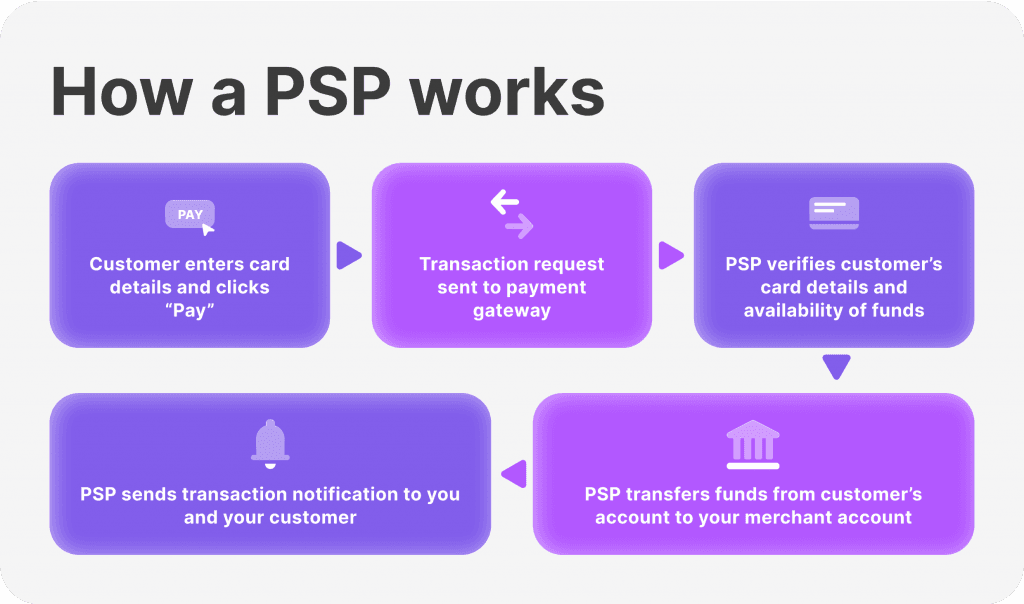

Qué son los Proveedores de Servicios de Pago (PSP)

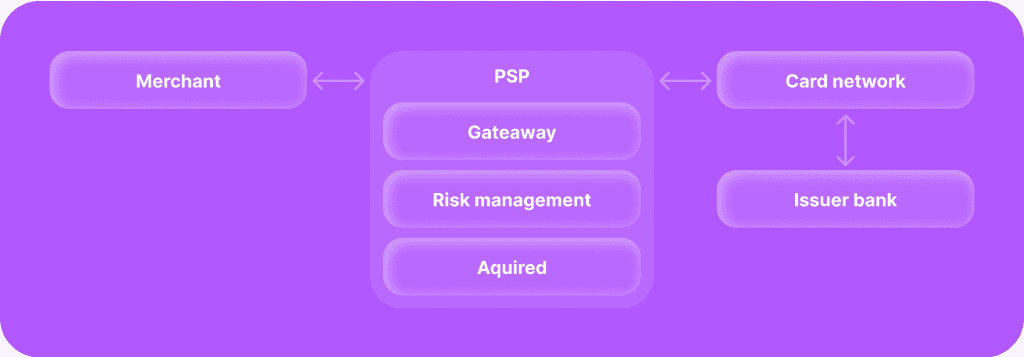

Los PSP (Payment Service Providers) son entidades que ofrecen diferentes servicios para facilitar los pagos electrónicos entre individuos, empresas y otras organizaciones. Los PSP actúan como intermediarios en el proceso de pago, conectando a múltiples partes involucradas en una transacción y permitiendo la transferencia de fondos de forma segura y eficiente.

Tienen un papel crucial en el ecosistema financiero moderno al proporcionar una amplia gama de soluciones de pago adaptadas a las necesidades de los comerciantes, consumidores y otras partes interesadas.

Mientras que los PSP ofrecen cuentas comerciales y pasarelas de pago para facilitar las transacciones, no posee la autoridad para emitir dinero electrónico, lo que los distingue de los EMI.

Variedad de Servicios que Ofrecen los PSP

Procesamiento de pagos: Los PSP ofrecen servicios de procesamiento de pagos que permiten a los comerciantes aceptar diferentes formas de pago, incluidas tarjetas de crédito, tarjetas de débito y métodos de pago alternativos. Facilitan la autorización, autenticación y liquidación de transacciones entre comerciantes y bancos adquirentes, garantizando un procesamiento de pagos seguro y fluido.

Transferencias de dinero: Los PSP brindan servicios de transferencia de dinero que permiten a individuos y empresas enviar y recibir fondos a nivel nacional e internacional. Estos servicios pueden incluir transferencias bancarias, transferencias de dinero móviles, transferencias peer-to-peer y remesas, que ofrecen opciones convenientes y rentables para transferir dinero internacionalmente.

Servicios de adquisición de comerciantes: Los PSP ofrecen servicios de adquisición de comerciantes a empresas que quieren aceptar pagos con tarjeta de los clientes. Proporcionan a los comerciantes la infraestructura, tecnología y soporte necesarios para procesar transacciones con tarjeta de forma segura y eficiente, incluyendo terminales de punto de venta, pasarelas de pago y software de procesamiento de pagos.

Diferencias entre las EMI y los PSP

Comprender las distinciones legales y regulatorias, los modelos de negocio y las innovaciones tecnológicas en los sectores EMI y PSP, es esencial para las partes interesadas. Veamos las principales diferencias entre ellos:

Actividades Primarias y Flujo de Ingresos

Las disparidades operativas entre EMI y PSP se extienden a las funcionalidades de las cuentas bancarias y a la gestión de transacciones. Las EMI proporcionan a los usuarios cuentas de dinero electrónico, lo que les permite almacenar fondos digitalmente y ejecutar transacciones sin problemas.

Por el contrario, los PSP se centran principalmente en facilitar las transacciones de pago, y carecen de la capacidad de retener fondos en nombre de los usuarios durante períodos prolongados, como lo exigen las restricciones regulatorias.

Las EMI se centran principalmente en la emisión de e-money y la prestación de servicios de pago relacionados, como tarjetas prepago, billeteras digitales y pagos en línea. Sus flujos de ingresos a menudo provienen de las tarifas que cobran por la emisión de dinero electrónico, tarifas de transacción e intereses sobre los fondos retenidos.

Los PSP ofrecen una gama más amplia de servicios de pago, incluyendo procesamiento de pagos, transferencias de dinero y adquisiciones comerciales. Sus fuentes de ingresos pueden incluir tarifas de procesamiento de transacciones, tarifas de intercambio y tarifas de suscripción o servicio cobradas a comerciantes o usuarios.

Segmentos de Clientes Objetivo y Posicionamiento en el Mercado

Las EMI suelen dirigirse a consumidores y empresas que buscan soluciones de pago digitales alternativas o buscan optimizar sus procesos de pago. Pueden atender a nichos específicos, como minoristas online, freelancers o viajeros.

Los PSP prestan servicios a una amplia gama de clientes, incluyendo comerciantes, instituciones financieras, gobiernos y consumidores. A menudo se posicionan como facilitadores de experiencias de pago seguras y fluidas en diferentes canales e industrias.

Requisitos de Licencia y Autorización

Las EMI y los PSP se adhieren a distintos requisitos de licencia y marcos regulatorios. Las EMI necesitan un capital inicial significativo, normalmente alrededor de 350.000 EUR, junto con procedimientos de concesión de licencias rigurosos, que garanticen el cumplimiento de las normas de emisión de dinero electrónico.

Por el contrario, los PSP implican requisitos de capital inicial más bajos, que varían según el alcance de los servicios que se ofrecen, y se centran principalmente en facilitar las transacciones de pago en lugar de emitir e-money.

Las EMI suelen estar autorizadas para emitir dinero electrónico, lo que implica obtener licencias o autorizaciones específicas de los organismos reguladores. Por otro lado, los PSP pueden proporcionar servicios de pago como procesamiento de pagos, transferencias de dinero y adquisiciones comerciales.

Los requisitos de licencia para los PSP pueden variar según los servicios que ofrecen y la jurisdicción en la que operan.

Organismos de Supervisión que Supervisan las EMI y PSP

Las EMI suelen estar supervisadas por autoridades reguladoras responsables de supervisar la emisión de dinero electrónico y garantizar el cumplimiento de las regulaciones pertinentes.

Los PSP pueden estar regulados por varios organismos dependiendo de los servicios que ofrecen. Por ejemplo, los procesadores de pagos pueden estar supervisados por bancos centrales, reguladores financieros o reguladores de sistemas de pagos específicos.

Infraestructura Tecnológica e Innovación

Tanto las EMI como los PSP dependen en gran medida de la tecnología para ofrecer sus servicios de manera eficiente y segura. Utilizan plataformas digitales, pasarelas de pago, API y tecnologías de cifrado para procesar transacciones, administrar cuentas bancarias y garantizar el cumplimiento de los requisitos reglamentarios.

Las EMI a menudo se centran en desarrollar interfaces digitales fáciles de usar, integrándose con apps móviles y plataformas online para ofrecer un acceso conveniente a servicios de dinero electrónico.

Los PSP invierten en sistemas avanzados de procesamiento de pagos, herramientas de detección de fraude y capacidades de análisis de datos para optimizar los flujos de las transacciones, mitigar los riesgos y mejorar las experiencias de los clientes.

Tecnologías emergentes como el blockchain, la inteligencia artificial y la biometría, impulsan la innovación en los sectores EMI y PSP.

Las monedas digitales basadas en blockchain y las redes de pago descentralizadas ofrecen oportunidades nuevas para que las EMI mejoren la seguridad, reduzcan los costos de transacción y amplíen sus ofertas de servicios.

La detección del fraude con tecnología de IA y las soluciones de gestión de riesgos permiten a los PSP combatir los delitos financieros de forma más eficaz, mientras que los métodos de autenticación biométrica mejoran la seguridad y la comodidad para los usuarios.

Desafíos y oportunidades

Las EMI y los PSP operan en un entorno altamente regulado con diferentes requisitos regulatorios en todas las jurisdicciones. Navegar y cumplir con estas regulaciones puede ser un desafío y consumir muchos recursos.

Los principales desafíos regulatorios a los que se enfrentan las EMI y PSP son:

Cumplimiento AML/KYC

Cumplir con las regulaciones de antilavado de dinero (AML) y conoce a tu cliente (KYC) son un desafío importante para las EMI y los PSP. Puede resultar difícil implementar procedimientos AML/KYC sólidos y al mismo tiempo garantizar una experiencia de usuario fluida.

Licencia y Autorización

Obtener las licencias o autorizaciones necesarias para operar como EMI o PSP puede llevar mucho tiempo y ser costoso. Las barreras regulatorias pueden obstaculizar la entrada y la expansión del mercado.

Protección de Datos y Privacidad

Las EMI y PSP gestionan datos confidenciales de los clientes, lo que hace que la protección de datos y el cumplimiento de la privacidad sean fundamentales. Garantizar el cumplimiento de las normas de protección de datos como el RGPD añade complejidad a sus operaciones.

A pesar de estos desafíos, existen muchas oportunidades de crecimiento y expansión. La creciente adopción de pagos digitales y el aumento del e-commerce presentan importantes oportunidades de crecimiento para las EMI y PSP. Expandirse a nuevos mercados o crecer verticalmente puede impulsar el crecimiento empresarial.

Además, formar asociaciones estratégicas con nuevas empresas fintech, bancos y otras instituciones financieras, puede permitir que las EMI y PSP aprovechen capacidades complementarias y amplíen sus ofertas de servicios.

Las tendencias emergentes destacadas que darán forma al futuro de las EMI y PSP son:

Banca abierta y API: Las iniciativas de banca abierta y el uso de interfaces de programación de aplicaciones (APIs) están remodelando el ecosistema financiero, permitiendo a las EMI y PSP acceder a los datos de los clientes y desarrollar productos y servicios financieros innovadores.

Monedas digitales y CBDC: El creciente interés en las monedas digitales, incluidas las monedas digitales de los bancos centrales (CBDCs), presenta oportunidades y desafíos para las EMI y PSP. La integración de servicios de moneda digital en sus ofertas puede atraer clientes nuevos e impulsar la innovación.

Conclusión

En resumen, las EMI y PSP tienen un papel fundamental a la hora de facilitar transacciones fluidas e impulsar la innovación financiera. Comprender los matices entre EMI y PSP es imperativo para las empresas que quieran superar las complejidades de la industria de pagos.

Al comprender las distinciones descritas en esta guía, las empresas pueden trazar un rumbo estratégico adaptado a sus necesidades específicas para mejorar sus operaciones financieras y las experiencias de los clientes.

Lee también